Обязаны ли дети платить налог на имущество физических лиц? | ФНС России

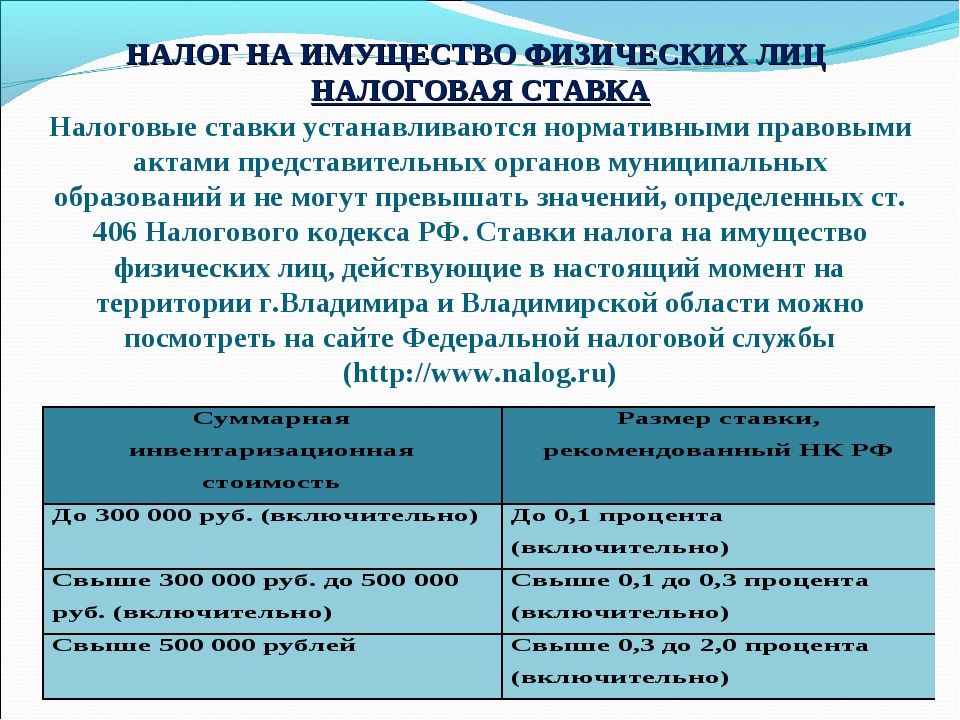

Статьей 4 Закона Российской Федерации от 09.12.1991 N 2003-1 «О налогах на имущество физических лиц» установлен перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц. Такая категория налогоплательщиков, как дети, в данный перечень не включена. Соответственно, если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц.Данная обязанность наступает с месяца, в котором возникло право собственности, а в случае перехода объекта недвижимости по наследству – с момента открытия наследства, то есть дня смерти наследодателя.

Нормами вышеуказанного Закона и части первой Налогового кодекса Российской Федерации определено, что исчисление налога производится налоговым органом, а его уплата осуществляется налогоплательщиком на основании налогового уведомления, которое должно быть передано ему налоговым органом не позднее 30 дней до наступления срока уплаты налога.

Из положений части первой Налогового кодекса Российской Федерации и Гражданского кодекса Российской Федерации следует, что обязанности по уплате налога на имущество за несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, исполняют их родители (усыновители, опекуны, попечители) как законные представители.

Следует иметь в виду, что перечень категорий налогоплательщиков, освобождаемых от уплаты налога на имущество физических лиц в соответствии с федеральным законодательством, может быть расширен, так как правом установления льгот для отдельных категорий налогоплательщиков в части местных налогов наделены представительные органы муниципальных образований. К примеру, в городе Новосибирске с 2010 года от уплаты налога на имущество освобождаются:

• несовершеннолетние дети, находящиеся на иждивении граждан, имеющих на своем иждивении трех и более несовершеннолетних детей;

• дети-сироты и дети, оставшиеся без попечения родителей;

• лица из числа детей-сирот и детей, оставшихся без попечения родителей, в возрасте от 18 до 23 лет.

Льгота им предоставляется в отношении одного объекта налогообложения с наибольшей инвентаризационной стоимостью.

Полную информацию о категориях налогоплательщиков, которым на территории конкретного муниципального образования Новосибирской области установлены льготы, можно получить с помощью интерактивного сервиса Федеральной налоговой службы «Имущественные налоги: ставки и льготы».

Необходимо помнить, что исчисление налоговым органом суммы налога, подлежащей уплате в бюджет, прекратится с месяца, в котором у налогоплательщика возникло право на льготу, но для этого в налоговый орган должно быть подано соответствующее заявление и представлены необходимые документы. В случае несвоевременного обращения за предоставлением льготы перерасчет суммы налога производится не более чем за три года.

Маткапитал, налоги и наследство: 6 мифов о правах детей на недвижимость

Может ли ребенок самостоятельно распоряжаться принадлежащим ему жильем? Должны ли несовершеннолетние платить налоги на недвижимость? Ответы на эти и другие вопросы читайте в нашем материале

В начале июня в России прошла акция по оказанию правовой помощи для защиты имущественных прав детей, организованная Федеральной кадастровой палатой Росреестра. Во время горячей линии россияне задали около 300 различных вопросов. Вместе с экспертами развеиваем самые распространенные мифы, связанные с правами детей на жилье.

Во время горячей линии россияне задали около 300 различных вопросов. Вместе с экспертами развеиваем самые распространенные мифы, связанные с правами детей на жилье.

Миф 1. Ребенок может сам распоряжаться недвижимостью

Законные представители несовершеннолетнего ребенка — его родители или усыновители. Если несовершеннолетние остались без родительского попечения (включая лишение родительских прав), законным представителем для малолетних становится опекун, а для детей от 14 до 18 лет — попечитель. Именно они представляют интересы несовершеннолетних, в том числе в вопросах распоряжения недвижимостью.

Самостоятельно распоряжаться недвижимым имуществом несовершеннолетние дети не могут. Те, кто не достиг 14 лет, в сделках не участвуют совсем — от их имени выступают родители, усыновители или опекуны. Дети в возрасте от 14 до 18 лет могут совершать сделки с жильем, но только с письменного разрешения родителей (либо усыновителей или опекунов). Вместе с тем несовершеннолетний может получить право самостоятельно распоряжаться недвижимостью с 16 лет, если будет признан органами опеки или судом полностью эмансипированным (например, если он работает, вступил в брак и т. п.).

Вместе с тем несовершеннолетний может получить право самостоятельно распоряжаться недвижимостью с 16 лет, если будет признан органами опеки или судом полностью эмансипированным (например, если он работает, вступил в брак и т. п.).

Миф 2. Нельзя продать квартиру, собственником которой является ребенок

Если ребенок имеет право собственности на квартиру или долю в ней, то родители не могут распоряжаться его имуществом по собственному усмотрению. Тем не менее продать квартиру, оформленную на ребенка, можно — но только с согласия органов опеки и попечительства.

«Опека не просто дает разрешение на совершение сделки, а следит за тем, чтобы права детей соблюдались. К примеру, органы опеки одобрят продажу квартиры, если покупка новой улучшит жизнь ребенка либо его доля в приобретаемой недвижимости увеличится. Таким образом, все сделки с недвижимым имуществом ребенка должны осуществляться в его интересах», — отметили в Кадастровой палате Росреестра.

Если законные представители решат приобрести новое жилье для ребенка, то обязаны доказать, что он будет обеспечен альтернативным жильем такой же или большей площади, а его жилищные условия не ухудшатся. Существует ряд дополнительных ограничений при совершении подобных сделок. Например, запрещены сделки по отчуждению или мене недвижимости между несовершеннолетним и его опекунами, попечителями или близкими родственниками.

Миф 3. Квартирой, купленной с использованием маткапитала, родители могут распоряжаться по своему усмотрению

Один из самых популярных способов использования средств материнского капитала — покупка квартиры или строительство дома, в том числе в ипотеку. Но ключевым условием таких сделок является наделение детей долями, дети в данном случае становятся собственниками наравне с родителями.

Если квартира была куплена с использованием материнского капитала, при ее продаже или обмене потребуется согласие органов опеки, отмечает юрист Юрий Капштык. В новом доме или квартире детям также нужно будет выделить доли. При этом у детей жилищные условия должны как минимум сохраниться, но в приоритете — улучшиться. Так что продать жилье, купленное с помощью маткапитала, можно, только получив согласие органов опеки и попечительства.

В новом доме или квартире детям также нужно будет выделить доли. При этом у детей жилищные условия должны как минимум сохраниться, но в приоритете — улучшиться. Так что продать жилье, купленное с помощью маткапитала, можно, только получив согласие органов опеки и попечительства.

Александр Иноядов, адвокат адвокатской палаты города Москвы: — Вопрос распоряжения недвижимостью с детскими долями сейчас актуальнее всего для объектов, приобретенных с привлечением средств маткапитала. Не всегда выделение доли ребенка оформляется своевременно, это влечет отсроченные риски и для продавца, и для покупателя такой квартиры. Сделку могут признать недействительной. Так что подготовка к сделкам с маткапиталом требует своевременных действий и всегда связана со значительными издержками.

Миф 4. Несовершеннолетние могут сами вступать в наследство

От имени несовершеннолетних граждан, которые еще не достигли 14 лет, наследство принимают их родители, усыновители или опекуны.

«Чтобы принять наследство несовершеннолетнему, предварительного разрешения органов опеки и попечительства на это не требуется. Для принятия наследства в течение шести месяцев со дня открытия наследства необходимо обратиться к нотариусу с заявлением о его принятии по последнему месту жительства наследодателя», — пояснила ведущий юрисконсульт Кадастровой палаты по Республике Хакасия Ирина Синюкина-Балацкая.

Миф 5. Несовершеннолетнему нельзя подарить недвижимость

Дарить недвижимость несовершеннолетним можно, но здесь есть свои нюансы. Особенность договора дарения квартиры такова: если ребенку нет 14 лет, то договор подписывается его законными представителями; если ребенку от 14 до 18 лет, то договор подписывается самим ребенком с согласия законных представителей (п.

При дарении квартиры единственным родителем своему малолетнему ребенку родитель выступает одновременно на двух сторонах договора. Передача третьему лицу полномочий на принятие в дар имущества от имени ребенка в данной ситуации не требуется. Чтобы оформить такую сделку, нужно подписать договор дарения и зарегистрировать его. После чего дети станут собственниками недвижимости.

Миф 6. Дети не должны платить налоги за недвижимость

Сами дети не должны платить налоги, но эту обязанность за них должны выполнять их законные представители — родители или опекуны. Налог на квартиру — это налог на имущество физических лиц. Порядок его обложения установлен гл. 32 Налогового кодекса России. «Положения о том, что дети — владельцы облагаемого имущества освобождаются от его уплаты, глава не содержит. В связи с этим дети по налогу на квартиру несут ту же налоговую обязанность, что и взрослые», — отметил член Ассоциации юристов России Николай Пивоваров.

Родители и опекуны — это представители детей в силу закона, в том числе и перед налоговыми органами. Поэтому, хотя дети и наделены обязанностью платить налог на квартиру, к ответственности за его неуплату с большой долей вероятности будут привлечены именно их родители или опекуны, пояснил Николай Пивоваров.

«Родители или опекуны (попечители) несут полную ответственность за своих детей, и, если квартира оформлена на их ребенка, они обязаны оплачивать расходы по ее содержанию. И это надо помнить», — добавил юрист Юрий Капштык.

Бесплатные консультации

Россияне могут получить консультацию специалистов Росреестра по вопросам жилищных прав несовершеннолетних не только в ходе проведения тематических горячих линий, но и круглосуточно по телефону контактного центра 8 (800) 100-34-34 (звонок по России бесплатный). Также можно оставить обращение специалистам на сайте Росреестра в разделе «Обратная связь».

ФНС рассказала, когда родители должны платить налоги за детей

Плательщиками налогов на недвижимость являются собственники участков, домов, квартир и комнат, в том числе несовершеннолетние лица. Об этом предупреждает ФНС РФ.

Как отмечается в сообщении ведомства, плательщиками земельного налога признаются физлица любого возраста, обладающие правом собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения на налогооблагаемые земельные участки.

Налог на имущество физлиц должны платить собственники облагаемой налогом недвижимости (жилой дом, квартира, садовый дом, гараж и т.п.), независимо от возраста плательщика.

При этом несовершеннолетние лица – владельцы налогооблагаемой недвижимости могут участвовать в налоговых отношениях через законного или уполномоченного представителя (родителя, опекуна и т.п.). Так, за несовершеннолетних, не достигших 14 лет, сделки могут совершать от их имени их родители, усыновители или опекуны.

Несовершеннолетние в возрасте от 14 до 18 лет совершают сделки с письменного согласия своих родителей, усыновителей или попечителя, за исключением тех сделок, которые они вправе совершать самостоятельно.

Таким образом, родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих налогооблагаемое имущество, управляют им, в том числе исполняя обязанности по уплате налогов.

БУХПРОСВЕТ

Уплата имущественных налогов за несовершеннолетних детей имеет ряд особенностей. По закону каждый налогоплательщик должен самостоятельно исполнить обязанность по уплате налога (п.1 ст. 45 НК РФ). Если налог за ребенка без каких-либо оговорок оплачивается со счета его родителя (законного представителя), обязанность по уплате могут посчитать неисполненной.

В связи с этим налоги за несовершеннолетних рекомендуется уплачивать наличными деньгами в отделении банка или почты на основании платежного документа, полученного из ИФНС. Платежка идет со всеми заполненными реквизитами (в том числе и с указанием плательщика налога) и претензий со стороны налоговиков не возникнет.

Платежка идет со всеми заполненными реквизитами (в том числе и с указанием плательщика налога) и претензий со стороны налоговиков не возникнет.

Если же оплата производится в безналичном порядке, то в поле 24 «Назначение платежа» расчетного документа необходимо будет указать полную информацию о налогоплательщике , чья обязанность исполняется (ФИО, дата рождения, ИНН).

Также понадобиться указать данные документа, подтверждающего право законного представителя ребенка. В противном случае платеж придется уточнять.

«Должен ли уплачивать налог на имущество несовершеннолетний ребенок, являющийся собственником квартиры?» — KVnews.ru

Омская налоговая служба продолжает публично отвечает на неожиданные вопросы по «горячим линиям».

Начальник отдела работы с налогоплательщиками УФНС по Омской области Татьяна МАКСИМЕНКО сообщила KVnews, что в октябре по «горячей линии» к ним поступил ряд вопросов, которые могут заинтересовать и других жителей региона:

«Почему в налоговом уведомлении не указан срок уплаты имущественных налогов за 2019 год?»

Ответ:

Приказом ФНС России от 17. 06.2020 №ЕД-7-21/386@ «О внесении изменений в приказ Федеральной налоговой службы от 07.09.2016 № ММВ-7-11/477@» внесены изменения в форму налогового уведомления. Обновленная форма налогового уведомления не предусматривает указания конкретной даты, до которой необходимо уплатить налог. Вместо этого имеется указание на определенные нормы Налогового кодекса устанавливающие сроки уплаты по налогам.

06.2020 №ЕД-7-21/386@ «О внесении изменений в приказ Федеральной налоговой службы от 07.09.2016 № ММВ-7-11/477@» внесены изменения в форму налогового уведомления. Обновленная форма налогового уведомления не предусматривает указания конкретной даты, до которой необходимо уплатить налог. Вместо этого имеется указание на определенные нормы Налогового кодекса устанавливающие сроки уплаты по налогам.

Вопрос:

«Должен ли уплачивать налог на имущество физических лиц несовершеннолетний ребенок, являющийся собственником квартиры?»

Ответ:

Налогоплательщиками налога на имущество признаются физические лица — собственники имущества, признаваемого объектом налогообложения. Физическими лицами являются граждане РФ, иностранные граждане и лица без гражданства.

Таким образом, законодательством РФ о налогах и сборах не предусмотрен факт признания физического лица плательщиком налогов в зависимости от возраста, имущественного положения и иных критериев.

Налоговым законодательством предусмотрено, что налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, при этом он может участвовать в отношениях с налоговыми органами через законного или уполномоченного представителя.

Законными представителями малолетних детей (не достигших четырнадцати лет), а также несовершеннолетних детей (в возрасте от 14 до 18 лет), являются их родители, усыновители, опекуны и попечители. Следовательно, родители усыновители, опекуны и попечители как законные представители малолетних и несовершеннолетних детей осуществляют правомочия по управлению принадлежащим им имуществом, в том числе исполняют обязанности по уплате налогов.

Фото © gmpt.com.ua

За детей налог на имущество платят их родители

УФНС Пермского края напомнило о том, что налог на имущество физических лиц платят даже несовершеннолетние граждане.

В соответствии со статьей 400 Налогового кодекса налогоплательщиками налога признаются физические лица, обладающие правом собственности на имущество, признаваемое объектом налогообложения в соответствии со статьей 401 Кодекса (жилой дом, квартира, комната, гараж, машино-место, единый недвижимый комплекс, объект незавершенного строительства, иные здание, строение, сооружение, помещение).

При этом физические лица – собственники имущества, признаваемого объектом налогообложения, признаются налогоплательщиками имущественных налогов, независимо от их возраста, имущественного положения и иных критериев.

За несовершеннолетних, не достигших четырнадцати лет (малолетних), сделки могут совершать от их имени только их родители, усыновители или опекуны, за исключением сделок, которые они вправе совершать самостоятельно (подпункты 1 и 2 статьи 28 Гражданского кодекса).

В соответствии с пунктом 2 статьи 26 Гражданского кодекса несовершеннолетние в возрасте от четырнадцати до восемнадцати лет вправе самостоятельно, без согласия родителей, усыновителей и попечителя распоряжаться своими заработком, стипендией и иными доходами.

В тоже время законными представителями детей являются их родители, которые выступают в защиту их прав и интересов в отношениях с любыми физическими и юридическими лицами без специальных полномочий.

Таким образом, родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих в собственности имущество, подлежащее налогообложению, осуществляют правомочия по управлению данным имуществом, в том числе могут исполнять обязанности несовершеннолетних детей по уплате налогов.

Льгот по уплате имущественных налогов в регионе стало больше

Налоговые органы Новосибирской области заканчивают подготовку к формированию уведомлений на уплату имущественных налогов физических лиц за прошлый год. В 2019 году уплатить налоги следует не позднее 2 декабря. Между тем произошло несколько существенных изменений в порядке начисления и уплаты транспортного, земельного налогов и налога на имущество физических лиц. В частности, с 2019 года установлен так называемый «проактивный» формат предоставления налоговых льгот и вычетов, то есть без подачи заявления в налоговый орган. Если у налоговых органов уже есть сведения о льготниках, то подавать заявление не требуется — льгота должна быть применена автоматически. Еще одно новшество: к налоговому уведомлению не будет прилагаться платежный документ. Теперь в самом уведомлении будут указаны реквизиты платежа. Среди важных изменений — с 2019 года не допускается перерасчет по земельному налогу и налогу на имущество физлиц, если это влечет увеличение ранее уплаченных сумм указанных налогов.

Изменения при начислении транспортного налога:

— С 2018 года транспортные средства, находящиеся в розыске в связи с угоном или кражей, не облагаются налогом до их возвращения законному владельцу, а не до прекращения розыска. То есть если розыск прекращен, а машину не нашли, налог начисляться не будет.

— С 2019 года на территории Новосибирской области введена новая категория льготников по транспортному налогу — один из родителей (усыновителей, опекунов, попечителей), на иждивении которого находится ребенок-инвалид. Кроме того, категория «пенсионеры по старости» трансформирована в категорию «граждане по достижении возраста 55 лет для женщин и 60 лет для мужчин, граждане, которым назначена страховая пенсия по старости ранее указанного возраста».

Изменения при начислении земельного налога:

— В перечень лиц, имеющих право на налоговый вычет по земельному налогу на величину кадастровой стоимости 600 кв.

Среди важных изменений — с 2019 года не допускается перерасчет по земельному налогу и налогу на имущество физлиц, если это влечет увеличение ранее уплаченных сумм указанных налогов.

Изменения при начислении транспортного налога:

— С 2018 года транспортные средства, находящиеся в розыске в связи с угоном или кражей, не облагаются налогом до их возвращения законному владельцу, а не до прекращения розыска. То есть если розыск прекращен, а машину не нашли, налог начисляться не будет.

— С 2019 года на территории Новосибирской области введена новая категория льготников по транспортному налогу — один из родителей (усыновителей, опекунов, попечителей), на иждивении которого находится ребенок-инвалид. Кроме того, категория «пенсионеры по старости» трансформирована в категорию «граждане по достижении возраста 55 лет для женщин и 60 лет для мужчин, граждане, которым назначена страховая пенсия по старости ранее указанного возраста».

Изменения при начислении земельного налога:

— В перечень лиц, имеющих право на налоговый вычет по земельному налогу на величину кадастровой стоимости 600 кв. м площади одного земельного участка, добавлены две категории: лица предпенсионного возраста (применяется с налогового периода 2019 года) и лица, имеющие трех и более несовершеннолетних детей (применяется с налогового периода 2018 года).

Для многодетных налоговый вычет предоставляется не на семью, а физическому лицу, поэтому его вправе получить каждый собственник земельного участка, имеющий трех и более несовершеннолетних детей.

— С 2018 года вводится коэффициент, ограничивающий ежегодный рост земельного налога физлиц не более чем на 10% по сравнению с предшествующим годом.

Изменения при начислении налога на имущество физических лиц:

— Число тех, кто имеет право на льготу, увеличилось за счет лиц предпенсионного возраста (льгота действует с налогового периода 2019 года).

Лица, имеющие трех и более несовершеннолетних детей, к существующему вычету получают дополнительный на каждого несовершеннолетнего ребенка в размере кадастровой стоимости 5 кв. м общей площади квартиры (комнаты) или 7 кв.

м площади одного земельного участка, добавлены две категории: лица предпенсионного возраста (применяется с налогового периода 2019 года) и лица, имеющие трех и более несовершеннолетних детей (применяется с налогового периода 2018 года).

Для многодетных налоговый вычет предоставляется не на семью, а физическому лицу, поэтому его вправе получить каждый собственник земельного участка, имеющий трех и более несовершеннолетних детей.

— С 2018 года вводится коэффициент, ограничивающий ежегодный рост земельного налога физлиц не более чем на 10% по сравнению с предшествующим годом.

Изменения при начислении налога на имущество физических лиц:

— Число тех, кто имеет право на льготу, увеличилось за счет лиц предпенсионного возраста (льгота действует с налогового периода 2019 года).

Лица, имеющие трех и более несовершеннолетних детей, к существующему вычету получают дополнительный на каждого несовершеннолетнего ребенка в размере кадастровой стоимости 5 кв. м общей площади квартиры (комнаты) или 7 кв. м общей площади жилого дома (льгота действует с налогового периода 2018 года).

— С 2018 года налог на имущество физлиц для полностью разрушенных объектов капитального строительства не будет начисляться с первого числа месяца их уничтожения (гибели, разрушения).

Изменено 15.06.2020 14:10:51

Просмотров:

м общей площади жилого дома (льгота действует с налогового периода 2018 года).

— С 2018 года налог на имущество физлиц для полностью разрушенных объектов капитального строительства не будет начисляться с первого числа месяца их уничтожения (гибели, разрушения).

Изменено 15.06.2020 14:10:51

Просмотров:Кому и в каком размере предоставляются льготы по налогу на имущество физических лиц? БАРНАУЛ :: Официальный сайт города

Порядок приема и рассмотрения обращений

Все обращения поступают в отдел по работе с обращениями граждан организационно-контрольного комитета администрации города Барнаула и рассматриваются в соответствии с Федеральным Законом от 2 мая 2006 года № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации», законом Алтайского края от 29.12.2006 № 152-ЗС «О рассмотрении обращений граждан Российской Федерации на территории Алтайского края», постановлением администрации города Барнаула от 21. 08.2013 № 2875 «Об утверждении Порядка ведения делопроизводства по обращениям граждан, объединений граждан, в том числе юридических лиц, организации их рассмотрения в администрации города, органах администрации города, иных органах местного самоуправления, муниципальных учреждениях, предприятиях».

08.2013 № 2875 «Об утверждении Порядка ведения делопроизводства по обращениям граждан, объединений граждан, в том числе юридических лиц, организации их рассмотрения в администрации города, органах администрации города, иных органах местного самоуправления, муниципальных учреждениях, предприятиях».

Прием письменных обращений граждан, объединений граждан, в том числе юридических лиц принимаются по адресу: 656043, г.Барнаул, ул.Гоголя, 48, каб.114.

График приема документов: понедельник –четверг с 08.00 до 17.00, пятница с 08.00 до 16.00, перерыв с 11.30 до 12.18. При приеме документов проводится проверка пунктов, предусмотренных ст.7 Федерального закона от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации»:

1. Гражданин в своем письменном обращении в обязательном порядке указывает либо наименование государственного органа или органа местного самоуправления, в которые направляет письменное обращение, либо фамилию, имя, отчество соответствующего должностного лица, либо должность соответствующего лица, а также свои фамилию, имя, отчество (последнее — при наличии), почтовый адрес, по которому должны быть направлены ответ, уведомление о переадресации обращения, излагает суть предложения, заявления или жалобы, ставит личную подпись и дату.

2. В случае необходимости в подтверждение своих доводов гражданин прилагает к письменному обращению документы и материалы либо их копии.

3. Обращение, поступившее в государственный орган, орган местного самоуправления или должностному лицу в форме электронного документа, подлежит рассмотрению в порядке, установленном настоящим Федеральным законом.

В обращении гражданин в обязательном порядке указывает свои фамилию, имя, отчество (последнее — при наличии), адрес электронной почты. Гражданин вправе приложить к такому обращению необходимые документы.

В соответствии со статьей 12 Федерального закона от 2 мая 2006 года № 59-ФЗ письменное обращение, поступившее в государственный орган, орган местного самоуправления или должностному лицу рассматривается в течение 30 дней со дня его регистрации.

Ответ на электронное обращение направляется в форме электронного документа по адресу электронной почты, указанному в обращении, или в письменной форме по почтовому адресу, указанному в обращении.

Итоги работы с обращениями граждан в администрации города Барнаула размещены на интернет-странице организационно-контрольного комитета.

Калифорния: изменения налога на имущество для исключения родителей и детей

Родственная практика и юрисдикция

25 ноября 2020 г., среда

Недавно принятое Предложение 19 серьезно ограничит возможность передачи недвижимости в Калифорнии ребенку, не вызывая переоценки и повышения налогов на собственность. Новый закон вступает в силу 16 февраля 2021 года, поэтому, если вы хотите и можете предпринять шаги для сохранения этого преимущества, важно действовать немедленно.

Новый закон вступает в силу 16 февраля 2021 года, поэтому, если вы хотите и можете предпринять шаги для сохранения этого преимущества, важно действовать немедленно.

Поскольку недвижимость в Калифорнии не подвергается переоценке, кроме как при смене владельца, многие объекты недвижимости в Калифорнии оцениваются для целей налога на имущество по стоимости, намного ниже их фактической рыночной стоимости. Текущий закон предусматривает два способа, с помощью которых родитель может передать недвижимость ребенку, не вызывая переоценки, которая приведет к увеличению налога на имущество на переданное имущество.(Ребенок также может передать собственность родителю, используя эти исключения.)

Родитель может передать свое основное место жительства ребенку или детям без переоценки. Нет ограничений на стоимость дома, который может быть передан. Дети могут жить в доме, использовать его как дом для отдыха или сдавать в аренду.

Родитель может передать ребенку или детям недвижимое имущество в Калифорнии на сумму до 1 000 000 долларов, кроме основного места жительства, без переоценки.

Если оценочная стоимость (не рыночная стоимость) собственности составляет 1 000 000 долларов или меньше, переоценка не будет производиться при передаче имущества детям. Если оценочная стоимость имущества превышает 1 000 000 долларов США, первые 1 000 000 долларов оценочной стоимости могут быть переданы без изменений, и только баланс будет переоценен. Например, если недвижимость в настоящее время оценивается в 1 500 000 долларов и стоит 6 000 000 долларов, 2/3 оценочной стоимости (1 000 000 долларов США / 1 500 000 долларов США) будут сохранены, а 1/3 собственности будет переоценена до 2 000 000 долларов США (1/3 x 6 000 000 долларов США). ).Новая оценочная стоимость детей для целей налогообложения имущества будет составлять 3 000 000 долларов, а не полные 6 000 000 долларов.

Если оценочная стоимость (не рыночная стоимость) собственности составляет 1 000 000 долларов или меньше, переоценка не будет производиться при передаче имущества детям. Если оценочная стоимость имущества превышает 1 000 000 долларов США, первые 1 000 000 долларов оценочной стоимости могут быть переданы без изменений, и только баланс будет переоценен. Например, если недвижимость в настоящее время оценивается в 1 500 000 долларов и стоит 6 000 000 долларов, 2/3 оценочной стоимости (1 000 000 долларов США / 1 500 000 долларов США) будут сохранены, а 1/3 собственности будет переоценена до 2 000 000 долларов США (1/3 x 6 000 000 долларов США). ).Новая оценочная стоимость детей для целей налогообложения имущества будет составлять 3 000 000 долларов, а не полные 6 000 000 долларов.

Когда Предложение 19 вступит в силу, к передаче основного места жительства родителя будут применяться два новых ограничения.

Исключение родитель-ребенок может использоваться только в том случае, если ребенок-получатель также использует дом в качестве основного места жительства ребенка и подает заявление на освобождение домовладельца от права собственности.

Исключение родитель-ребенок будет недоступно, если дом используется в качестве дома для отдыха или сдается в аренду детьми.Если дом передается более чем одному ребенку, все они должны будут жить вместе в доме в качестве основного.

Исключение родитель-ребенок будет недоступно, если дом используется в качестве дома для отдыха или сдается в аренду детьми.Если дом передается более чем одному ребенку, все они должны будут жить вместе в доме в качестве основного.Родитель может защитить от переоценки только 1 000 000 долларов увеличенной стоимости. Любая вышеупомянутая оценка, которая будет добавлена к начисленному налогу на имущество. Например, если основное место жительства в настоящее время оценивается в 500 000 долларов США, но стоит 1 500 000 долларов США, ребенок, получающий дом и использующий его в качестве основного места жительства ребенка, сохранит ту же оценочную стоимость налога на имущество. 500000 долларов.Но если дом стоит 3 000 000 долларов, а не всего 1 500 000 долларов, 2 500 000 долларов в качестве вознаграждения приведут к добавленной оценке в 1 500 000 долларов; новая оценочная стоимость налога на имущество ребенка будет составлять 2 000 000 долларов (500 000 долларов по текущему налогу на имущество + 1 500 000 долларов “избыточного” повышения).

Это новое ограничение также распространяется на семейную ферму.

Это новое ограничение также распространяется на семейную ферму.

Предложение 19 полностью исключает вторую текущую альтернативу. После 15 февраля 2021 г. исключение родителей и детей при передаче недвижимого имущества в Калифорнии, кроме основного места жительства родителей и семейной фермы, больше не будет.

Эти новые правила будут применяться к любой передаче недвижимости в Калифорнии после 15 февраля 2021 года, будь то пожизненный дар или передача в случае смерти. Они также будут применяться к любому безотзывному доверительному фонду (например, квалифицированному доверительному фонду личного проживания или доверительному фонду, созданному в вашу пользу умершим супругом), который владеет недвижимостью в Калифорнии и перейдет к вашим детям из этого доверительного фонда в будущем. Поэтому, если для вас важно сохранить текущую низкую оценочную стоимость и низкие налоги на имущество для ваших детей при передаче им недвижимости, вам следует подумать, хотите ли вы передать собственность сейчас, чтобы воспользоваться текущим исключением родителей и детей. .Любая текущая передача будет включать множество факторов, помимо налогов на недвижимость, и вам следует как можно скорее проконсультироваться со своим юристом по планированию недвижимости, чтобы обсудить, какие варианты могут быть вам доступны.

.Любая текущая передача будет включать множество факторов, помимо налогов на недвижимость, и вам следует как можно скорее проконсультироваться со своим юристом по планированию недвижимости, чтобы обсудить, какие варианты могут быть вам доступны.

Авторское право © 2021, Sheppard Mullin Richter & Hampton LLP, National Law Review, Том X, номер 330

Перевод родитель-ребенок, Предложение 58 (Раздел 63.1 R&T)

Доводим до вашего сведения, что 3 ноября 2020 года избиратели одобрили Предложение 19 (Закон о защите дома для пожилых людей, инвалидов, семей и жертв лесных пожаров или стихийных бедствий), которое вносит радикальные изменения в способность владельца собственности передавать свою оценочную стоимость по Предложению 13. .Это также может изменить процесс подачи заявки на исключения.

Информация ниже описывает, как будут обрабатываться переводы, совершенные до 15 февраля 2021 года. После 15 февраля 2021 года переводы будут обрабатываться в соответствии с Предложением 19.

Самая последняя информация о реализации предложения 19 доступна по адресу Proposition 19

Передача недвижимого имущества между родителями и детьми может быть исключена из переоценки для целей налога на имущество.Вы должны подать заявление, чтобы определить ваше право на участие.

Основы

- Недвижимость, переданная от родителя (ей) к ребенку (детям) или от ребенка (детей) к родителю (ам), может быть исключена из переоценки.

- На установленную налогооблагаемую стоимость Позиции 13 перевод не влияет

- Исключение не происходит автоматически; должна быть своевременно подана претензия в офис оценщика

- Налоги нового владельца рассчитываются по установленной проп.13 факторинговая стоимость вместо текущей рыночной стоимости при приобретении недвижимости.

- Лимит в 1 миллион долларов (налогооблагаемая стоимость) на передачу негосударственной резиденции

- Отсутствие ограничения в долларах по основному месту жительства первоначального владельца

- Переводы между юридическими лицами (например, корпорациями, товариществами), принадлежащими родителям или детям, не соответствуют требованиям

Передачи родитель-ребенок в соответствии с Предложением 58 включают все виды передачи правового титула от родителей к детям или от детей к родителям. Передача должна произойти 6 ноября 1986 г. или позже даты вступления в силу Предложения. Они могут быть в форме документа (зарегистрированного после 6 ноября 1986 г.), наследства от лица, скончавшегося после 6 ноября 1986 г., постановления суда, датированного этой датой или позднее, и т. Д.

Передача должна произойти 6 ноября 1986 г. или позже даты вступления в силу Предложения. Они могут быть в форме документа (зарегистрированного после 6 ноября 1986 г.), наследства от лица, скончавшегося после 6 ноября 1986 г., постановления суда, датированного этой датой или позднее, и т. Д.

Кроме того, это Предложение включает все типы недвижимого имущества, принадлежащего передающей стороне, включая всю стоимость его / ее основного места жительства и первый миллион долларов (1 миллион долларов США) зарегистрированной стоимости всех других типов собственности. .Оба родителя могут объединить свои исключения для ограничения в 2 миллиона долларов.

Закон о доходах и налогообложении штата Калифорния, раздел 63.1

Определения и терминология, относящаяся к предложению 58

Дети: К детям относятся: сыновья и дочери, зятья и невестки, пасынки и дети, усыновленные до 18 лет.

Подарок / Покупка: Передачи, такие как подарок или покупка между родителями и детьми, исключаются с заполненным реквизитом.58 форма.

Основное место жительства: Предложение 58 не требует, чтобы родитель или ребенок использовали переданную собственность в качестве основного места жительства. Кроме того, лимит в 1 миллион долларов не применяется к основному месту жительства передающей стороны.

Исключение в размере 1 миллиона долларов: Исключение в размере 1 миллиона долларов для другой собственности применяется к каждому лицу, передающему собственность. Таким образом, один родитель может передать 1 миллион долларов другой собственности, а другой родитель может также передать 1 миллион долларов другой собственности, что в совокупности составляет 2 миллиона долларов.Эти переводы будут координироваться по всему штату в рамках лимита в миллион долларов.

Юридические лица: переводы напрямую между юридическими лицами, принадлежащими родителям и детям, не имеют права на льготы по этой мере.

Трасты: перевод в траст или из траста рассматривается как передача трасту лично или от траста при условии, что траст можно отозвать.

Дата смерти умершего: датой любой передачи между родителями и их детьми в соответствии с завещанием или наследованием по завещанию является дата смерти умершего, которая должна быть после 6 ноября 1986 года.

Определение «Третья сторона»: Третья сторона – это любое физическое или юридическое лицо, которое не является правопреемником или передающей стороной при передаче между родителями и детьми.

«Передача недвижимого имущества« третьей стороне »: для подачи предложений передача недвижимого имущества третьей стороне происходит, когда вся полученная недвижимость передается кому-либо, кроме первоначального правопреемника или правопреемника. Следовательно, передача может иметь право на исключение, когда частичная доля в полученном имуществе передается третьей стороне до подачи заявки.

Требования к подаче:

Действующее законодательство требует, чтобы форма претензии была подана в течение трех (3) лет после даты передачи недвижимости или до передачи недвижимости третьей стороне, в зависимости от того, что наступит раньше. Однако, даже если претензия не подана в течение этого периода подачи, претензия считается своевременной, если она подана в любое время до или в течение шести (6) месяцев после даты отправки по почте Уведомления о дополнительной оценке или Уведомления о предлагаемой оценке побега. , в зависимости от того, что будет позже.Например, если налогоплательщик получил Уведомление о дополнительной оценке для передачи родитель-ребенок от 1 января 1994 г., а затем получил Уведомление о предлагаемой оценке для побега от 1 апреля 1994 г., у налогоплательщика будет шесть (6) месяцев с 1 апреля. , 1994, чтобы подать иск к Оценщику.

Вы можете скачать форму здесь:

1997 Изменение требований к подаче документов

Начиная с 1 января 1998 г., как правило, за исключением случаев, когда собственность уже была передана третьей стороне, приложение Предложения 58 будет разрешено в любое время, когда претензия подана после завершения вышеуказанных периодов подачи.(Исключением из этого правила являются случаи, когда подача заявки по Предложению 58 приводит к побегу или дополнительной оценке и произошла передача третьей стороной.)

Однако, согласно этим положениям, первый год судебной защиты начинается с года подачи иска; возврат средств за предыдущие годы не производится. Следовательно, зачисленная стоимость первого года будет стоимостью базового года на год передачи с учетом инфляции плюс любая дополнительная стоимость, которая была зачислена из-за последующих переводов или нового строительства.

Для получения дополнительных разъяснений относительно требований к регистрации от Совета по уравнениям см. Письмо экспертам № 2013/30.

СОВЕТЫ ПО ЗАПОЛНЕНИЮ ФОРМЫ ПРЕТЕНЗИИ PROP 58 (BOE-58-AH)

Раздел A – Объект

- Номер посылки оценщика и номер документа регистратора можно узнать из сопроводительного письма, отправленного вместе с этой формой. В переводах, произошедших в результате смерти, в сопроводительном письме может быть указан псевдо-номер. Например. P0001234.Запишите этот номер как номер документа.

- Вопросы в последней строке относятся только к передачам, связанным со смертью бывшего владельца. Если это не так, оставьте поле пустым.

Раздел B – Передающая сторона

(На обратной стороне есть место для других имен.)

- Передающая сторона – это лицо, представляющее интересы ребенка или родителя, продавец, лицо, предоставляющее право, лицо, лишенное права собственности, ИЛИ умершее лицо в передачах, возникших в результате смерти.

- Все вопросы в этом разделе адресованы передающей стороне.

- Вопрос № 2 – Требуется номер социального страхования передающего.

- Вопрос № 4 спрашивает, жил ли передающий в собственности (или все еще живет). Кроме того, если вам известно об освобождении от уплаты налога в отношении этого объекта размещения, проверьте соответствующую строку.

- Вопрос № 5 спрашивает, передает ли передающая сторона собственность, в которой они не проживают. Если ответ положительный и передающая сторона уже осуществила передачу родительского / дочернего имущества ранее, приложите список адресов всех предыдущих передач.

- Вопрос № 6 спрашивает, передает ли цедент только часть своей доли. Если да, укажите передаваемый процент.

- Вопрос №7 спрашивает, был ли передающий арендатор совместно с кем-то другим. Если вы не знаете, оставьте поле пустым.

- Вопрос № 8 – Если эта собственность находится / находилась в трасте, укажите бенефициаров траста.

- До двух плательщиков могут поставить подпись внизу на первой странице. Пожалуйста, укажите дату подписания, почтовый адрес и номер телефона.

ВСЕ ПЕРЕДАТЧИКИ ИЛИ ИХ ЮРИДИЧЕСКИЕ ПРЕДСТАВИТЕЛИ ДОЛЖНЫ ПОДПИСАТЬ ПРЕТЕНЗИОННУЮ ФОРМУ

Раздел C – Получатель (и)

(Внизу есть место для других имен.)

- Принимающая сторона – это лицо, получающее проценты от передающей стороны.

- Вопрос 1 – Введите имена получателей. Вы можете указать до двух имен в этой строке. Один получатель должен подписать свидетельство под вопросом 3.

- Вопрос 2 – Перечислите отношения к передающей стороне.(сын, дочь, мать, отец, пасынок, падчерица, мачеха, отчим)

Прочтите дополнительные вопросы для № 2. Если какая-либо из перечисленных ситуаций применима к этому переводу, пожалуйста, отметьте

соответствующее поле. Если нет, оставьте поле пустым.

Пожалуйста, укажите дату подписания, почтовый адрес и номер телефона в дневное время.

ТОЛЬКО ОДИН ПЕРЕДАТЧИК ИЛИ ИХ ЮРИДИЧЕСКИЙ ПРЕДСТАВИТЕЛЬ ДОЛЖЕН ПОДПИСАТЬ ФОРМУ ПРЕТЕНЗИИ.

Ссылки по теме

Как меняется передача собственности детям фев.16 – Press Enterprise

В середине декабря Совет штата по уравнению соответствия выпустил письмо экспертам и таблицу поднятых вопросов и вариантов в отношении Предложения 19.

В свете этого руководства, в моей последней колонке обсуждались изменения в возможности домовладельца переносить свою налоговую базу по налогу на недвижимость из одного дома в другой, вызванные принятием Предложения 19. Это были в основном хорошие новости, которые были омрачены только отсутствием ясности по некоторым вопросам.

В этой колонке более подробно рассматривается изменение исключения из переоценки налога на имущество, которое применяется к передаче собственности между родителями и детьми, начиная с февраля.16, 2021.

Основы

Стоимость вашего налога на имущество за базовый год – это оценочная стоимость – стоимость, указанная в вашем счете по налогу на имущество, на основании которого рассчитывается налог на имущество. Обычно это справедливая рыночная стоимость вашего дома на момент его покупки, ежегодно скорректированная до 2%, разрешенных в соответствии с Предложением 13 (в скорректированном виде это известно как «факторизованная стоимость базового года»). Ставка налога на имущество составляет 1% плюс другие утвержденные избирателями сборы и начисления, которые варьируются в зависимости от округа.

В соответствии с законом до проп.19, родитель может передать свое основное место жительства любой стоимости и 1 миллион долларов стоимости базового года (на одного родителя) в любом другом имуществе (-ах) детям, не вызывая переоценки налога на имущество. Таким образом, родитель-одиночка может передать свое место жительства на 1,2 миллиона долларов и дом для отдыха на 3 миллиона долларов (при условии, что его стоимость за базовый год составляет 1 миллион долларов или меньше; если двое родителей осуществляют перевод, стоимость базового года может составлять 2 миллиона долларов). своим детям, и налоги на имущество не изменятся. После фев.15 августа 2021 года этого больше не будет. (И примечание: офисы регистратора закрыты с 12 по 15 февраля, поэтому реальная дата закрытия – 11 февраля 2021 года.)

Ограничения исключений передачи родитель-ребенок

Положение 19 устранило любое исключение из переоценки для передачи между родителями и детьми любой собственности, кроме семейной фермы или места жительства, которое использовалось родителями в качестве их основного места жительства до передачи и использовалось ребенком в качестве основного места жительства в пределах один год передачи.Никакие другие переводы не подлежат исключению из переоценки.

Сколько можно перевести?

Даже если ребенок наследует основное место жительства родителей и переезжает в дом в качестве основного места жительства, может быть только частичное освобождение от переоценки, в зависимости от стоимости дома.

После 15 февраля 2021 г., когда ребенок унаследует основное место жительства от родителя, есть три варианта определения «нового» значения базового года.

1: Если ребенок не переезжает в переданный дом в качестве основного места жительства в течение одного года с даты передачи, имущество будет переоценено по его полной справедливой рыночной стоимости на дату передачи (дата смерти, если это как происходит передача).Нет возможности перенести значение базового года.

2: Если ребенок все же использует перенесенный дом: если стоимость перенесенного дома меньше, чем факторизованная стоимость базового года плюс 1 миллион долларов (ежегодно индексируемая с учетом инфляции), факторизованная стоимость базового года останется прежней.

Например, предположим, что Эд и Элеонора Восемьдесят жили в своем причудливом доме на пляже Лагуна с тех пор, как купили его в начале 1970-х годов. Их налоговая база составляет всего 80 000 долларов, а дом оценивается в 900 000 долларов.Налоговая база составляет 80 000 долларов плюс 1 миллион долларов и составляет 1 080 000 долларов. Поскольку дом оценивается в меньшую сумму (900 000 долларов США), базовая стоимость налога на имущество (80 000 долларов США) может быть передана их сыну Элайдже, и дальнейшая корректировка не требуется. Илия будет платить налоги на имущество так же, как и его родители.

3. Если ребенок все-таки использует дом в качестве основного места жительства и его стоимость превышает указанное значение, тест: Здесь математика усложняется. Язык предложения 19 читается как алгебраическая формула, и, прочитав руководство BOE, я признаю, что «решение относительно x» было неправильным в моем дек.13, 2020 столбец. Это хуже, чем предполагалось изначально. Чтобы использовать тот же пример с исправленной алгеброй:

Предположим, что дом Эда и Элеоноры Восемьдесят в Лагуна-Бич по-прежнему имеет налоговую базу в размере 80 000 долларов, но дом оценивается в 2 миллиона долларов.

Если Элайджа переезжает в дом и подает заявление об освобождении домовладельца от налога на имущество в течение одного года, его новый счет по налогу на имущество будет рассчитан следующим образом:

– Рассчитайте сумму базовой стоимости налога на имущество плюс 1 000 000 долларов

– 80 000 долл. США + 1 000 000 долл. США = 1 080 000 долл. США

– Определить, превышает ли справедливая рыночная стоимость сумму базовой стоимости налога на имущество плюс 1000000 долларов

– 2 000 000 долларов больше, чем 1 080 000 долларов

– Рассчитать разницу

– 2 000 000 – 1 080 000 долларов США = 920 000 долларов США

– Добавить разницу к базовой стоимости налога на имущество

– 80 000 долларов США + 920 000 долларов США = 1 миллион долларов

– Новое комбинированное значение за базовый год = 1 000 000 долларов США

Хотя Илия, безусловно, получает некоторое преимущество, его налоговый счет был бы вдвое больше без исключения.В соответствии с предложением 19 он будет платить значительно больше налогов на имущество, чем его родители, или чем он заплатил бы по предыдущему закону.

Поднятые вопросы и проблемы

Многодетные . Банк Англии указывает в своем графике от 17 декабря 2020 года, что неясно, может ли передача основного места жительства одного из родителей нескольким детям претендовать на передачу стоимости за базовый год. Все дети должны проживать в доме в качестве основного места жительства, чтобы соответствовать требованиям, или достаточно одного ребенка, живущего в нем? На этом этапе необходимы дальнейшие инструкции или законодательство.

Как долго ребенок должен жить в доме? Также неизвестно, как долго ребенок должен будет проживать в доме в качестве основного места жительства. Если ребенок переезжает, что, если что-нибудь, произойдет со значением базового года?

Сроки . Удивительно, но Банк Англии поднимает этот вопрос: какой закон применяется в отношении перевода, осуществленного до 16 февраля 2021 года, но после подачи заявления об исключении родительского / дочернего ребенка? В большинстве случаев датой передачи будет соответствующая дата.Тот факт, что BOE даже поднимает эту проблему, означает, что осторожный подход будет заключаться в том, чтобы сделать передачу и подать заявление об исключении родителей и детей до 16 февраля 2021 года, если вы хотите воспользоваться более благоприятными законами, которые применяются в настоящее время.

Экспертиза . Предложение 19, по-видимому, требует, чтобы все основные места проживания, которые переходят между родителями и детьми, были переоценены, чтобы подтвердить право на перенос стоимости за базовый год, если таковой будет заявлен. Это, безусловно, увеличит рабочую нагрузку оценщика, возможно, задержит рассмотрение претензий и приведет к дополнительным апелляциям.

Семейная ферма . Возможность передавать значение базового года между родителем и ребенком также применимо к передаче «семейной фермы». В то время как «семейная ферма» определяется как «… любая недвижимость, которая возделывается или используется для пастбищ или выпаса скота или для производства любых сельскохозяйственных товаров», многое неясно в отношении передачи «семейной фермы». Должен ли он включать в себя место жительства? Можно ли передать резиденцию и семейную ферму? По словам BOE, «возникнет много вопросов относительно того, что будет считаться семейной фермой.”

Родителям, желающим передать собственность своим детям, с намерением, чтобы дети владели этой собственностью в течение некоторого периода времени, было бы разумно попросить совета о том, как это сделать, раньше, чем позже. 16 февраля 2021 г. возможность передачи недвижимости в Калифорнии между родителями и детьми с незначительным эффектом налога на имущество или без него будет значительно уменьшена.

Моя следующая колонка будет посвящена некоторым вариантам передачи, будь то напрямую, через определенные трасты или через использование юридических лиц.

Тереза Дж. Райн – поверенный, практикующий в области имущественного планирования и управления трастами в Риверсайде и Пасо Роблес. Свяжитесь с ней по адресу [email protected]

Налоговое убежище в Калифорнии экономит детям большие деньги на унаследованном имуществе

Закон штата, защищающий детей от резкого повышения налогов на унаследованное имущество, вероятно, способствует сокращению запасов домов, выставленных на продажу во многих частях Калифорнии.

По мере того как бэби-бумеры – самым старым из которых 72 года – умирают и оставляют дома потомкам, которые используют их для других целей, нехватка может усугубиться.

Без закона «Я думаю, что оборачиваемость жилья значительно увеличилась бы», – сказал Брайан Улер, эксперт по налоговым и политическим вопросам Управления законодательного аналитика.

Налоговые льготы, принятые в 1986 году, позволяют родителям передавать своим детям основное место жительства любой стоимости, а также значительную сумму другого имущества без переоценки по рыночной стоимости для целей налога на имущество. В Калифорнии, где старые дома обычно оцениваются в доли от их текущей стоимости, это может сэкономить детям тысячи или десятки тысяч долларов в год.

Вместо того, чтобы потерять это налоговое убежище, многие дети, унаследовавшие дома, которые они не хотят снимать, превращают их в аренду или дома для отдыха вместо того, чтобы продавать их. Данные из округа Лос-Анджелес за последнее десятилетие подтверждают это, согласно отчету Uhler прошлой осенью.

Это может помочь арендаторам, но затрудняет доступ покупателей на ограниченный рынок жилья. Это также «усугубило неравенство (в отношении налога на имущество) среди владельцев аналогичной собственности», – писал Улер.

По оценкам Улера, от 60 000 до 80 000 объектов недвижимости в Калифорнии ежегодно переходят между родителями и детьми без переоценки. Это около 10 процентов от всех передач собственности. В 2015–2016 годах это привело к сокращению поступлений от налога на имущество примерно на 1,5 миллиарда долларов, или 2,5 процента, по всему штату.

Некоторые, в том числе Улер, говорят, что пора вернуться к этому перерыву. Ассистент Санта-Клары Ларри Стоун сказал, что не стал бы голосовать за эту меру, если бы она была сегодня в бюллетене. По его словам, это «просто способ передать богатство другому поколению».

Калифорнийская ассоциация риэлторов готовит инициативу для голосования в ноябре 2020 года, которая сократит его, отчасти для оплаты еще одной льготы по налогу на недвижимость, которую группа настаивает на выборах в этом году.

Налоговые льготы между родителями и детьми внесли поправки в Предложение 13, знаковый закон, принятый избирателями в 1978 году. Согласно Предложению 13 недвижимость в Калифорнии обычно переоценивается по рыночной стоимости только тогда, когда она продается или передается.

Между сменой владельца оценочная стоимость может увеличиваться не более чем на 2 процента в год, плюс стоимость улучшений. Налоги на недвижимость, в том числе местные, составляют в среднем около 1,2 процента от оценочной стоимости. Обычно, когда недвижимость, находящаяся в постоянном владении, переходит из рук в руки, налоги резко возрастают. Но избиратели исключили из переоценки некоторые переводы.

Предложение 58 закона, принятого в 1986 году, исключает передачу прав между супругами. Он также не включал передачу – даром, продажей или наследованием – между родителями и детьми основного места жительства и до 1 миллиона долларов оценочной стоимости другого имущества.Чаще всего на него претендуют дети, унаследовавшие имущество , , но родитель не обязательно должен быть мертвым, он также применяется к передаче от детей родителям и может использоваться неограниченным количеством поколений.

В 2016-17 годах около 16 200 домов и другой собственности в районе Залива избежали повышения налогов благодаря законам штата, которые исключают переводы переоценки между родителями и детьми (а также между бабушками и дедушками и внуками, если родители умерли).Вот сколько исключений предоставлено каждым округом в этом году:

Округ | Предоставленные исключения |

Аламеда | 3,113 |

Contra Costa | 3,393 |

Марин | 726 |

Напа | 415 |

Сан-Франциско | 1,079 |

Сан-Матео | 1,669 |

Санта-Клара | 3,201 |

Солано | 1,028 |

Сонома | 1,579 |

Всего | 16,203 |

Источник: California Board of Equalization

Узнать большеСвернутьПредложение 193, принятое десятью годами позже, исключает переводы между бабушками и дедушками и внуками, но только в том случае, если родители внуков мертвы.Эти исключения довольно редки. Для простоты предположим, что дочерние элементы наследуют свойство от родителя.

Если они наследуют основное место жительства родителей, ограничение в долларах на исключение отсутствует, и дети могут сдавать его в аренду, не вызывая переоценки. Однако, если двое детей наследуют дом, и один продает или передает свою долю – даже другому брату или сестре – эта доля будет переоценена для целей налогообложения.

Если один ребенок хочет дом, а другой – нет, родителям следует подумать о том, чтобы оставить дом одному, а другие активы другому, – сказала Терри Лайдерс, специалист по планированию недвижимости из Fidelity Investments in Burlingame.

Каждый родитель может передать до 1 миллиона долларов в другую собственность – например, загородный дом, квартиру для сдачи в аренду или торговый центр – одному или нескольким детям вместе взятым. Лимит в 1 миллион долларов применяется к оценочной стоимости, а не к рыночной стоимости.

«Допустим, у меня оценочная стоимость торгового центра, которым я владею 30 лет, составляет 1 миллион долларов, а сейчас он стоит 25 миллионов долларов. Я могу передать эту оценку, а также низкую оценку моего дома », – сказал эксперт Стоун.

Джеймс Сапата подал заявку и получил исключение в отношении дома в Маунтин-Вью, который он унаследовал от своего отца, который умер прошлой осенью. Его дедушка и бабушка купили скромный дом площадью 1017 квадратных футов примерно в 1962 году и подарили его отцу в качестве свадебного подарка.

Его отец был машинистом, чей бизнес «пошел вверх» во время «массового массового ухода» в начале 1980-х годов, и он так и не поправился ни финансово, ни эмоционально, – сказал Сапата. Десять лет назад Сапата уволился с работы линейным кабелем, чтобы ухаживать за своим отцом, у которого в молодом возрасте развился рассеянный склероз, и своей матерью, которая умерла в 2013 году.

Дом оценивается примерно в 54 000 долларов, а налог на недвижимость в прошлом году составил 948 долларов. Дома в его районе продаются примерно за 2 миллиона долларов и часто сносятся, чтобы уступить место более крупным. Если бы стоимость дома Сапаты была переоценена в 2 миллиона долларов, его налоги в прошлом году составили бы около 24 000 долларов.

Сапата сказал, что он «никогда не ожидал» налоговой льготы, но она помогла ему остаться в доме, в котором он жил с рождения. Он также получил исключение в отношении унаследованного дома в Саннивейле, который его семья приобрела примерно в 1972 году.Он сдает его сестре с большой скидкой.

В 2016-17 годах окружные оценщики исключили около 62 000 объектов недвижимости из переоценки в рамках Props. 58 и 193.

Это в семь раз больше числа, которое они исключили согласно Предложениям 60, 90 и 110. Эти три меры позволяют домовладельцам старше 55 лет или инвалидам продать свое основное место жительства и перенести налоговую оценку из этого дома в другой дом в том же округе или в одном из 11 округов, принимающих входящие переводы.Однако новый дом не может стоить дороже, чем оригинальный дом, и домовладельцы могут сделать это только один раз.

Ассоциация риэлторов заявляет, что эти ограничения удерживают пустующих в своих домах, и внесла в ноябрьский бюллетень инициативу, которая их ослабит.

Предложение 5 разрешает пожилым людям и домовладельцам с ограниченными физическими возможностями переводить свою базу налога на недвижимость в новый дом любой цены в любом округе Калифорнии любое количество раз.Если они купили более дорогой дом, разница в цене между старым и новым домом будет добавлена к оценке старого дома. Если бы они купили менее дорогой дом, их оценка фактически снизилась бы.

По оценкам Управления законодательного аналитика, если предложение 5 будет принято, местные органы власти и государственные школы потеряют по 150 миллионов долларов в год в виде налоговых поступлений в первые годы, а со временем вырастут до 1 миллиарда долларов и более в год. Излишне говорить, что правительства и школы против этого.

Продвигая предложение 5, ассоциация хеджирует свои ставки, представляя генеральному прокурору еще одну инициативу для голосования в ноябре 2020 года. Он будет делать то же самое, что и Предложение 5, но компенсирует затраты, ограничивая исключение родителей и детей в основном месте жительства, отменив его, если ребенок не живет в доме, и отменив его в другой собственности.

Это также позволит обуздать «махинации», которые использует крупный бизнес, чтобы избежать переоценки при передаче собственности, сказал лоббист ассоциации Алекс Крил.Он назвал это положение «разумной альтернативой» более широкой инициативе по раздельному учету, которая потребует переоценки коммерческой и промышленной собственности, но не домов и малых предприятий, по крайней мере, каждые три года.

Хотя Сапата пользуется льготами по уплате налогов между родителями и детьми, он мог видеть, что они будут ограничены для элитных домов и отменены для другой собственности. «Верхнему 1% не нужен еще один перерыв», – сказал он. «У нас есть все эти люди, которым нужна помощь; если немного более высокий налог на недвижимость поможет, я готов скинуться.Я не хочу, чтобы мои деньги пошли на пенсионные обязательства »для государственных служащих.

Консультант округа Контра-Коста Гас Крамер сказал, что, по его мнению, исключение «и так нормально». Люди голосовали за это ». Фактически, в 1986 году она получила 76 процентов голосов.

Где это наиболее полезно, «когда кто-то с особыми потребностями переделал для себя дом» и может сохранить его, сказал Крамер. «Или иногда у вас есть ребенок, который не так успешен, как остальные, он никогда не сможет купить дом.Вы можете передать его им, чтобы у них было достаточно доступное жилье ».

Кэтлин Пендер, обозреватель San Francisco Chronicle. Эл. Почта: [email protected] Twitter: @kathpender

Как передать свой дом детям без налогов

Предоставление дома детям может иметь налоговые последствия, но есть способы сделать это без уплаты налогов. Лучший метод использования будет зависеть от ваших индивидуальных обстоятельств и потребностей.

Оставьте дом по своему желанию

Самый простой способ отдать свой дом детям – это оставить его им по своему желанию. Пока общая сумма вашего имущества составляет менее 11,7 миллиона долларов (в 2021 году), ваше имущество не будет платить налоги на наследство. Кроме того, когда ваши дети наследуют собственность, это снижает сумму налога на прирост капитала, который им придется платить, если они продадут собственность. Налоги на прирост капитала – это налоги, уплачиваемые с разницы между «базой» собственности и ее продажной ценой.Если дети наследуют собственность, налоговая база собственности “увеличена”, что означает, что в качестве основы будет использоваться стоимость имущества на момент смерти, а не первоначальная стоимость имущества.

У этого плана есть некоторые недостатки. В некоторых штатах освобождение от налога на наследство меньше, чем в федеральном, поэтому оставление собственности в вашем имении может привести к тому, что ваше имущество будет платить налоги штата. Кроме того, если вам понадобится Medicaid в любое время до вашей смерти, Medicaid может наложить арест на имущество, и его, возможно, придется продать после вашей смерти для выплаты Medicaid.

Подарите дом

Если вы дарите кому-либо, кроме супруга (-и), имущество стоимостью более 15 000 долларов (30 000 долларов на пару) в течение одного года, вы должны заполнить налоговую форму на дарение. Но вы можете подарить в общей сложности 11,7 миллиона долларов (в 2021 году) в течение всей жизни, не облагаясь налогом на дарение. Если ваша резиденция стоит менее 11,7 миллионов долларов и вы отдаете ее своим детям, вам, вероятно, не придется платить налоги на дарение, но вам все равно придется подавать налоговую форму на дарение.

Обратной стороной дарения собственности является то, что это может иметь последствия для налогов на прирост капитала для ваших детей.Если ваши дети планируют продать дом, они, скорее всего, столкнутся с высокими налогами на прирост капитала. Когда собственность передается в дар, она не получает повышения в основе, как когда она передается по наследству. Когда вы отдаете свою собственность, налоговая база (или первоначальная стоимость) собственности для дарителя становится налоговой базой для получателя.

Кроме того, дарение дома вашим детям может иметь последствия, если вы подадите заявку на участие в программе Medicaid в течение пяти лет после подарка. Согласно федеральному закону о программе Medicaid, если вы переводите активы в течение пяти лет до подачи заявления на участие в программе Medicaid, вы лишаетесь права на участие в программе Medicaid в течение определенного периода времени (так называемого штрафа за передачу), в зависимости от стоимости активов.

Продам дом

Вы также можете продать свой дом своим детям. Если вы продаете дом по цене ниже справедливой рыночной, разница в цене между полной рыночной стоимостью и продажной ценой будет считаться подарком. Как обсуждалось выше, вы можете использовать ежегодное освобождение от налога на дарение в размере 15000 долларов США, а также пожизненное освобождение от налога на дарение в размере 11,7 млн долларов США (в 2021 году) для этого подарка. К этому подарку применимы те же проблемы с подарками, которые обсуждались выше.

Другой вариант – продать дом по полной рыночной стоимости, но при этом оставить отметку о собственности.Примечание должно быть в письменной форме и включать проценты. Затем вы можете использовать ежегодное исключение из налога на дарение в размере 15 000 долларов США, чтобы ежегодно дарить своему ребенку 15 000 долларов США для оплаты векселя. Это может быть сложно, и вам следует проконсультироваться со своим адвокатом, чтобы убедиться, что это не вызовет налоговых проблем.

Передача дома в траст

Другой способ передачи собственности – передача в траст. Если вы поместите его в безотзывный траст, в котором ваши дети указаны в качестве бенефициаров, он больше не будет частью вашего имущества после вашей смерти, поэтому ваше имущество не будет платить налоги на наследство при передаче.Дом также не подлежит возмещению по программе Medicaid.

Обратной стороной является то, что после того, как дом перешел в безотзывное доверие, его нельзя снова вывести. Хотя он может быть продан, выручка должна оставаться в трасте. Как и в случае с подарком, если вы подаете заявление на участие в программе Medicaid в течение пяти лет после передачи дома, на вас может быть наложен штрафной период Medicaid.

Выбор наилучшего способа передачи собственности вашим детям будет зависеть от ваших индивидуальных обстоятельств.Поговорите со своим старшим адвокатом, чтобы решить, какой метод лучше всего подойдет вашей семье.

Последнее изменение: 29.01.2021

РЕКЛАМА

Передача недвижимости: как избежать неожиданного повышения налогов в Калифорнии

Планирование благосостояния 23 марта 2021 г.

Дон Бака

Старший юрист по стратегическому планированию

Клэй Стивенс

Директор по стратегическому планированию, партнер

Итак, вы включили Ваша собственность в Калифорнии находится в отзывном трасте, и вы чувствуете себя очень уверенно, что ваш дом в Малибу, офисное здание в Сан-Диего и семейный домик на озере Тахо довольно легко перейдут к вашим наследникам после смерти.Но как насчет налогов на недвижимость? В Калифорнии налоги на недвижимость обычно повышаются для нового владельца, иногда резко, а это не то, чего вы хотели бы придерживаться для своих детей или партнера.

Закон Калифорнии ранее предусматривал щедрые исключения для передачи недвижимого имущества детям при сохранении более низкой налоговой базы. Предложение 19, принятое в 2020 году, значительно ограничило исключение родителей и детей. Однако инициатива избирателей расширила возможности пожилых людей переехать и перенести свою налоговую базу в новый дом в Калифорнии.

При планировании передачи наследства или выхода на пенсию понятно, что налоги на имущество не имеют особого значения. Но, прежде чем продать эту собственность или передать часть собственности члену семьи, доверительному фонду или совладельцу, знайте, что вы можете сделать… и как это сделать правильно.

Пределы и мягкость закона

Предложение 13, принятое избирателями Калифорнии в 1978 году, было новаторским законом, который помогал держать под контролем налоги на недвижимость для домовладельцев. Однако это также может привести к головным болям и разрывам сердца, если вы захотите передать дом, которым владеете в течение десятилетий, близким или передать собственность юридическому лицу для защиты ответственности или в инвестиционных целях, и столкнетесь с колоссальным повышением налогов.

Позиция 13 устанавливает стоимость объекта за базовый год на уровне 1975 года или при последней смене владельца. Затем он позволяет ежегодно увеличивать налог на имущество не более чем на 2% до тех пор, пока он снова не перейдет из рук в руки. В большинстве случаев переданная часть переоценивается до полной текущей рыночной стоимости. Это может привести к значительному увеличению налога, если недвижимость выросла в цене с момента предыдущей передачи.

Тем не менее, даже после кардинальных изменений, внесенных в Предложение 19, Калифорния допускает исключения из правила смены собственника, которые приносят пользу парам (состоящим или не состоящим в браке), семьям и совладельцам.Некоторые из этих исключений являются автоматическими, но другие требуют заполнения специальной формы, которую вы не хотите упускать из виду. Ниже приведены основные примеры некоторых распространенных сценариев и исключений, которые могут помочь вам избежать нежелательного повышения налога на недвижимость.

Автоматические исключения

Передачи между супругами и зарегистрированными домашними партнерами (DP) – переоценка автоматически избегается, когда собственность передается супругу или DP:

- Через траст (есть определенные требования для квалификации)

- Когда один добавляется к титулу

- Когда кто-то умирает

- При разводе или прекращении партнерства

Например, если вы купили дом, когда были одиноки, а позже женились, вы можете добавить своего супруга в титул, не сталкиваясь повышение налога на имущество.Затем, когда один из вас умирает, половина супруга может перейти к оставшейся в живых без переоценки.

Переводы исключительно для изменения способа владения титулом – это может осуществляться между физическим и юридическим лицом или между юридическими лицами. Однако пропорциональные доли владения должны оставаться неизменными.

Один из сценариев может быть, если два человека совместно владеют коммерческой недвижимостью 50/50, но хотят передать ее компании с ограниченной ответственностью (LLC) для защиты ответственности. Никакой переоценки не произойдет, если каждое лицо является владельцем 50% LLC.

Вы также можете претендовать на автоматическое исключение из переоценки, когда:

- Исправление имени лица, владеющего титулом (например, изменение имени при вступлении в брак)

- Изменение титула, связанное с обеспечительным интересом кредитора или только для целей финансирования

- Смена доверительного управляющего траста, владеющего собственностью

- Передача собственности в отзывный жилой траст или из него

Исключения, требующие оформления документов

После проп.13, были приняты другие законы, которые допускали исключения из некоторых передач общего имущества, что немного облегчило жизнь. Для таких видов передачи собственности вам необходимо подать специальное заявление об исключении из переоценки.

Покупка нового дома – Предложение 19 расширило предыдущие правила, разрешив пожилым домовладельцам переводить свои налоговые оценки в новое жилье. С 1 апреля 2021 года домовладельцы в возрасте 55 лет и старше могут переехать в любую точку Калифорнии (а не только в определенные округа) и передать свое первоначальное имущество.13 налогообложение дома равной или меньшей стоимости или более дорогого дома с корректировкой в сторону увеличения. Вы можете делать это до трех раз в течение жизни, тогда как раньше вы могли делать это только один раз. Для переводов, происходящих до 1 апреля 2021 года, используйте версию формы 60-AH для вашего округа.

Кроме того, Предложение 19 делает это исключение доступным для людей с тяжелыми формами инвалидности или пострадавших от стихийных бедствий, таких как огненные бури и наводнения, с которыми столкнулись многие калифорнийцы.

Передача собственности детям – С другой стороны, Предложение 19 также устранило большинство исключений для передачи собственности детям. Начиная с 16 февраля 2021 г. вся передача имущества детям будет пересмотрена, за одним ограниченным исключением для передачи ребенку основного места жительства, если ребенок использует дом в качестве основного места жительства. Однако, если дом стоит более 1 миллиона долларов, произойдет корректировка налога в сторону увеличения. Раньше родитель имел неограниченную возможность передать своим детям основное место жительства, а также другое имущество на сумму до 1 миллиона долларов оценочной стоимости, включая коммерческую недвижимость.Используйте либо Заявление об исключении повторной оценки для передачи между родителем и ребенком, либо между бабушкой и дедушкой и внуком (более ограниченное исключение).

Передача между первоначальными совместными арендаторами – Если два человека совместно владеют собственностью, и один умирает, половина умершего лица передается оставшемуся владельцу. Чтобы избежать переоценки, два соемника должны владеть 100% собственности в течение одного года до смерти, собственность должна быть основным местом жительства для обоих в течение одного года до смерти, а оставшийся в живых должен сохранять 100%.Оставшийся в живых арендатор должен будет подписать аффидевит о проживании с арендатором.

Исключение юридического лица – Передача доли в юридическом лице не влечет за собой переоценку недвижимого имущества, за исключением определенных ситуаций. Несмотря на то, что в правилах этого исключения есть много сложностей, обычно переоценка происходит, если физическое или юридическое лицо приобретает более 50% собственности в предприятии или когда более 50% долей первоначальных владельцев передаются (в совокупности).

Например, если инвестиционная недвижимость принадлежит товариществу на имя двух братьев, и 30% товарищества передается сестре, база налога на имущество не изменится.Однако, если сестра получит 51% акций товарищества, имущество будет переоценено, что, возможно, увеличит обязательства по налогу на имущество.

Таким образом, при передаче долей владения следует тщательно учитывать это возможное повышение налогов. В любом случае необходимо заполнить отдельную форму в течение 90 дней с момента перевода.

Использование переоценки в ваших интересах

Имейте в виду, что переоценка по предложению 13 также может сработать в вашу пользу, если стоимость свойства упадет.Хотя вы предпочли бы, чтобы стоимость вашего дома увеличилась, по крайней мере, вы можете найти лучшую сторону на падающем рынке. Вы всегда можете утверждать, что ваш налог на недвижимость следует снизить, если стоимость вашей собственности упадет, но тогда будущие увеличения не будут ограничиваться ежегодным увеличением на 2%. Однако, если вы передаете собственность и инициируете переоценку, вы можете сбросить базу налога на имущество и будущие увеличения до более низкого значения. Если вы оказались в такой ситуации и у вас есть облагаемое налогом имущество, вы можете рассмотреть вопрос о его передаче из своего имущества.Это не только сбросит базу налога на имущество до более низкого значения, но и потенциально снизит ваш налог на имущество.

Владение недвижимостью – это классическая американская мечта, и возможность передать эти инвестиции является источником гордости для многих из нас. Но при этом нельзя упускать из виду сложные законы о налоге на имущество. Независимо от того, где находится ваша недвижимость, получение надежных советов по планированию недвижимости может помочь вам и вашей семье осуществить эту мечту для будущих поколений.

Примечание редактора. Эта статья была обновлена с момента ее первоначальной публикации 12 октября 2016 г.

Предложение 19: Конец исключения родителей и детей в том виде, в каком мы его знаем

3 ноября 2020 г. Предложение 19 Калифорнии (Предложение 19) было принято незначительным большинством. Эта поправка к конституции вносит два основных изменения в систему налогообложения собственности Калифорнии:

- Позволяет домовладельцам старше 55 лет, инвалидам или жертвам стихийных бедствий или загрязнения опасными отходами приобрести новый дом в любом месте Калифорнии и трижды в течение жизни сохранить оценку своего предыдущего дома, и

- Ограничивает применимость исключений для родителей и детей и бабушек, дедушек и внуков к собственности, которая будет использоваться в качестве основного места жительства получателя, и к передаче семейных ферм.

В то время как первое изменение является долгожданной новостью для домовладельцев, поскольку они расширяют их возможности передавать свои взносы, последнее влечет серьезные налоговые последствия для людей, намеревающихся передать недвижимость своим детям или внукам.

Действующий закон в соответствии с Предложением 58 позволяет владельцам собственности передавать недвижимость родителю или ребенку, при этом получателю разрешается сохранять базу налога на имущество дарителя, при условии, что (1) имущество было основным местом жительства дарителя, или (2) общая оценочная стоимость стоимости имущества составляет менее 1 миллиона долларов.Предложение 193 распространило эту льготу на определенные переводы между бабушками и дедушками и внуками.