Сравнение моторного масла Nestle с Lukoil

Выбор автомобильного масла: на что обращать внимание.

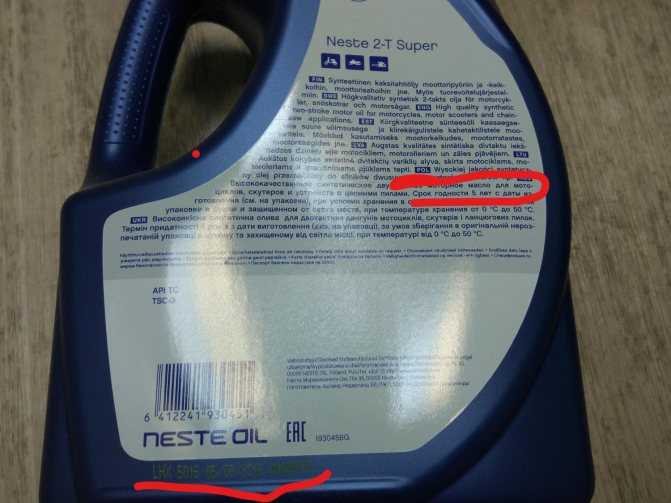

Чтобы правильно выбрать автомобильное масло, необходимо проанализировать характеристики продукта различных марок. Современные моторы чувствительны к составу смазывающих материалов. Несоблюдение рекомендаций автопроизводителя относительно их выбора и применения может сопровождаться снижением ресурса двигателя или отдельных его частей.

К

основным характеристикам автомасла

относятся допуск, вязкость и уровни

эксплуатации. Допуск – очень важный

показатель. Производители масел проводят

тестирование продукта в использовании

его для конкретного двигателя. После

успешного испытания конкретные марки

масла получают

сертификаты

и допуск от автопроизводителя. Вязкость

масел указывается согласно классификации

SAE (Сообщество Автомобильных Инженеров).

Сравнительная характеристика двух брендов: Neste и Lukoil

Продукты Лукойл производятся в большей части на территории России, в то время как моторные масла Neste поступают на отечественный рынок из Финляндии от производителя Nexbase®.

Масла от компании «Лукойл» отмечены следующими допусками: MB-Approval 229.3, Porsche A40, VW 502.00/505.00, BMW LL-98, Opel GM-LL-B-025. Это означает, что масло Лукойл отлично подходит не только для старых отечественных моторов, но и для новых иномарок. У масла Neste похожие допуски.

Масла

Лукойл отличаются высокими защитными

свойствами и энергосберегающими

функциями.

Полусинтетические смазочные материалы имеют

уровень SL и вязкость 5W-40 и 10W-40, а

синтетические масла Лукойл – наивысшего

уровня эксплуатации SN согласно

классификации API с вязкостью 5W-40.

Для старого мотора подойдет LUKOIL SUPER с вязкостью – 20W-50. Последний показатель обеспечивает низкую испаряемость при высокой температуре воздуха. Для эксплуатации в похожих условиях можно купить моторное масло Neste City Standard 10W-40, Neste Turbo LXE 10W-40, полусинтетическое масло Neste Premium 10W-40 или минеральное масло Neste Turbo LXE 15W-40.

По характеристикам Лукойл ничуть не уступает иностранной марке, при этом цены на отечественные продукты намного ниже, чем цены на моторные масла Neste.

Сотрудники фирмы бесплатно проконсультируют

по телефону +7 (499) 153-76-01. Компания

предоставляет

гарантии

качества всей продукции. Фото

товаров размещены на официальном сайте

фирмы.

Схема проезда

к центральному офису компании поможет

быстро найти дорогу.

Сотрудники фирмы бесплатно проконсультируют

по телефону +7 (499) 153-76-01. Компания

предоставляет

гарантии

качества всей продукции. Фото

товаров размещены на официальном сайте

фирмы.

Схема проезда

к центральному офису компании поможет

быстро найти дорогу.

на каких АЗС качественный бензин и хороший сервис, на что обращать внимание при выборе заправки

Эдуард Солодин

собирал мнения

Профиль автора

На малознакомой заправке может быть некачественный бензин или его могут недолить, да и выбор еды часто оставляет желать лучшего.

Но случается и обратное: на новом топливе машина резво едет, а с вкусным кофе и сам чувствуешь себя бодрее. Читатели Т—Ж рассказали, на каких АЗС они заправляют свой автомобиль и какие факторы влияют на их выбор.

Это комментарии читателей из Сообщества Т—Ж. Собраны в один материал, бережно отредактированы и оформлены по стандартам редакции.

Момент 1

АЗС должна быть выгоднойтьфунатебя ¯\_(ツ)_/¯

умело пользуется бонусами

Профиль автора

Заправляюсь на сетевых заправках: «Лукойле», «Газпромнефти», «Шелле». В июне пользовался «Лукойлом», так как был кэшбэк 5% от Тинькофф плюс два рубля с литра по карте лояльности.

Момент 2

Заправляться нужно только на проверенных АЗССергей Васильев

предпочитает сетевые заправки

Профиль автора

Стараюсь заправляться на АЗС именитых брендов. Раньше заправлялся где попало — почти всегда 95-м бензином, редко 98-м. Пожалел об этом: машина отказывалась нормально ехать, пока не заправишь бензином получше.

У нас в Ульяновске несколько лет назад появился «Лукойл», но, как оказалось, по франшизе. Общероссийские карты лояльности не принимают, только местные. Первое время качество бензина было неплохое, но теперь обхожу стороной: машина тоже перестала его воспринимать, разве что 98-й если лить. Есть еще локальная сеть «Ульяновск Центр Газ» — ни разу не приходилось там заправляться, но внешний вид доверия не вызывает. Раньше, до появления «Лукойла», заправлялся на «Роснефти». Но тоже стало расстраивать качество бензина: машина откровенно не едет.

Есть еще локальная сеть «Ульяновск Центр Газ» — ни разу не приходилось там заправляться, но внешний вид доверия не вызывает. Раньше, до появления «Лукойла», заправлялся на «Роснефти». Но тоже стало расстраивать качество бензина: машина откровенно не едет.

В остальном у себя в регионе стараюсь всегда заправляться на «Шелле». Эти заправки появились у нас буквально год-два назад. Очень радует качество топлива: машина прямо несется. Хотя и выходит чуть дороже, чем у остальных, — беру топливо V-Power. АЗС приятные сами по себе: всегда все чисто и убрано, на какую бы заправку я ни заехал.

Изумительная история 26.08.21

Как одна девушка заставила заправку заплатить за неподходящее топливо

Если «Шелл» далеко, а бензина мало, еду на «Татнефть». Бонусы «Спасибо» копятся, но в целом заправки какие-то уже старые, местами полуразваленные. Очень часто внутри грязно, а туалеты — это вообще кошмар и ад. Зато можно сэкономить, заправляясь через «Яндекс-заправки», — быстро и очень удобно. Но по качеству бензина, по моим ощущениям, все-таки «Шелл» выигрывает.

Но по качеству бензина, по моим ощущениям, все-таки «Шелл» выигрывает.

В поездках стараюсь заправляться на «Газпроме»: потрясающий бензин, заправки приятные, чистые. Жаль, что в Ульяновской области их нет.

Момент 3

Показатель качества — чистый бакSpitfire 82

проверил топливную систему

Профиль автора

Свой Фокус заправляю всегда на «Газпромнефти» 95-м бензином. В редких случаях, во время поездок, — на «Лукойле» и «Роснефти». Перед дальней поездкой планово менял бензонасос с фильтром грубой очистки — бак полностью чистый, фильтр не забит.

Момент 4

Иногда полезно сменить заправку, чтобы сравнить особенности бензинаHockey Tifo

перешел на АЗС «Шелл»

Профиль автора

Пять лет заправлялся только на «Роснефти», так как АЗС рядом с домом. Лил АИ-95.

Год назад, во время путешествия по Северо-Западу, заправлялся на АЗС «Несте»: был наслышан о высоком качестве бензина. Результат не заставил себя долго ждать, машину будто подменили. Понял, что все предыдущие годы заливал не лучшее топливо.

Результат не заставил себя долго ждать, машину будто подменили. Понял, что все предыдущие годы заливал не лучшее топливо.

По приезде домой в Москву перешел на «Шелл». Почти год заправляюсь исключительно их бензином. Хорошее качество АИ-95. А цена даже немного ниже, чем в «Роснефти» на АЗС рядом с домом.

Летом и на дальнюю дорогу заправляю АИ-95 V-Power на «Шелле». Да, почти на три рубля дороже, чем обычный, но качество топлива, динамика и, главное, расход на выходе дают отличный результат. То есть если лить более качественный и дорогой бензин, стоимость километра дороги выходит ниже, чем в случае с обычным АИ-95.

Как экономить на бензине

Момент 5

АЗС может быть любой, но важно избежать недоливаElka

знает, как бороться с проблемой

Профиль автора

Попробуйте заливать не на сумму и не на полный бак, а 10—20 литров. Здесь недолива не должно быть. Сами колонки настроены так, что эталоном выдают 10—20 литров, так как проверяют регулярно на облив именно с тарой стандартных размеров.

Момент 6

Нужно учитывать расположение заправкиIgor vetrov

предпочитает «Газпром»

Профиль автора

Заправляюсь на АЗС «Газпром» — не путайте с «Газпромнефтью». На «Газпроме» качественное топливо, разнообразный ассортимент сопутствующих товаров, в том числе напитков, накопительная система скидок по карте, а также профессиональный и вежливый персонал.

Прокладывая маршрут, всегда стараюсь узнать расположение АЗС этой сети. По трассе М4 они расположены очень удачно. Заправляю полный бак, и его хватает до следующей заправки. Если по пути нет «Газпрома», то заправляюсь на «Роснефти» — их карта лояльности тоже есть. Но система лояльности «Газпрома» мне нравится больше, потому что скидку предоставляют сразу при оплате, в момент заправки.

Момент 7

Порой еда важнее бензинаАнна

любит бургеры на заправке

Профиль автора

У нас в Крыму нет заправок, которые есть на материке. Здесь свои местные сетевики: Atan, Tes, Grifon. У нас нет «Макдональдса». Зато на заправке Atan есть его местный аналог — Eaty. У них самые вкусные бургеры в городе. Иногда прошу мужа специально туда заехать ради них. Жаль, что он не ест говядину и бываем мы там нечасто. А вообще, он не заморачивается и выбирает ту заправку, которая попалась по пути или где бензин дешевле.

Здесь свои местные сетевики: Atan, Tes, Grifon. У нас нет «Макдональдса». Зато на заправке Atan есть его местный аналог — Eaty. У них самые вкусные бургеры в городе. Иногда прошу мужа специально туда заехать ради них. Жаль, что он не ест говядину и бываем мы там нечасто. А вообще, он не заморачивается и выбирает ту заправку, которая попалась по пути или где бензин дешевле.

Момент 8

На некоторых АЗС можно свести к минимуму общение с постороннимиНиколай Михайлов

любит АЗС самообслуживания

Профиль автора

Заправляю 95-й бензин там, где можно оплатить из «Яндекс-карт», не выходя из машины. Обычно это «Роснефть», так как их больше всего по пути и возле дома. Еще — на абсолютно любой заправке самообслуживания, где можно оплатить на колонке и не топать до кассы. Обычно это Flash.

Стоимость не интересует, я даже не могу представить, сколько стоит бензин. Системы лояльности не интересуют. Зачем мне эти три бонуса кэшбэка? Главное — это скорость и минимум взаимодействия с людьми.

Момент 9

Конкуренция между заправками может быть полезнойАндрей Резников

не имел возможности выбирать

Профиль автора

До недавнего времени из топовых брендов в Пермском крае был только «Лукойл». Поэтому выбирать было не из чего. Сейчас появилась «Газпромнефть» — бензин лучше, цена ниже и вообще приятнее.

Момент 10

Возможно, никакой разницы между АЗС и нетRoxxy

не отличает бензин по качеству

Профиль автора

Не понимаю, как люди отличают качество бензина: на вкус его, что ли, пробуют при каждой заправке или лабораторный анализ проводят?

В городе сложно заметить разницу в поведении машины, если только она не начала чихать, дергаться и глохнуть. Расход топлива тоже зависит от множества факторов: настроения водителя, загруженности багажника, аэродинамики, работы электроники, открытых окон, дорожной ситуации, давления в шинах и даже скорости ветра. На одной и той же заправке с одним и тем же бензином, водителем и автомобилем невозможно получить абсолютно одинаковые показатели в разные дни.

На одной и той же заправке с одним и тем же бензином, водителем и автомобилем невозможно получить абсолютно одинаковые показатели в разные дни.

Одни мои знакомые доказывают, какой хороший бензин на «Лукойле» и плохой на «Роснефти», а другие, наоборот, — какой хороший на «Роснефти» и не дай бог хотя бы раз заправиться на «Лукойле». Мне от таких загонов и вечных споров смешно. Если у меня загорелась лампочка, я просто еду на ближайшую заправку. Чаще всего это одна неизвестная АЗС рядом с моим домом, которая есть в «Яндекс-заправках». В остальных случаях заправляюсь на любых сетевых АЗС, и никогда никаких проблем с машиной не было: едет как обычно.

Не могу купить российскую нефть, поэтому купите ее финского соседа, Neste (OTCMKTS:NTOIY) Резюме

- Пару недель назад можно было только продавать, а не покупать АДР и розовые листы российских энергетических компаний, таких как Лукойл. Теперь даже продать нельзя.

- Хотя это и не скидка 90%, как у Лукойла, вы можете купить его соседа на западе Neste со скидкой 40%.

- Neste находится в выигрышном положении. Это компания, занимающаяся ростом экологически чистой энергии, и впервые за многие годы ее акции торгуются на уровне или ниже рыночных мультипликаторов.

Askolds/iStock От редакции через Getty Images

Около двух недель назад я подробно описал драму с Лукойлом (OTC: LUKOY) и другими российскими акциями. К сожалению, мы, простые батраки, больше не можем скупать свои акции или корпоративные долги за копейки на долларе. Тем не менее, Goldman Sachs и JP Morgan все еще могли это сделать, по крайней мере, какое-то время. Согласно Bloomberg, китайцы, как сообщается, рассматривают или активно делают то же самое.

Если мы больше не сможем спекулировать на этих активах, которые, на мой взгляд, несут очень асимметричный риск/прибыль, следующим лучшим вариантом может быть ставка на соседей России. В частности, Финляндия, которая имеет с ними общую границу протяженностью 820 миль (1340 км).

Теперь, когда крики о конце света и ядерном апокалипсисе неистовствуют, вероятно, самое время принять другую сторону этого пари. Если это не так и Россия вторгается в Финляндию, то это третья мировая война. Ваши акции в любом случае не будут иметь значения.

Познакомьтесь с Neste, компанией по производству экологически чистой энергии, которая действительно зарабатывает деньги

Для меня зеленая энергия должна быть зеленой и продаваться по разумной цене. Я не могу провести DCF, чтобы оценить роботакси и тому подобное для Tesla (TSLA) из-за такой большой неопределенности. По крайней мере, с чем-то вроде Enphase (ENPH) у вас есть бизнес микроинверторов, который существует здесь и сейчас, и его стоимость зависит от роста. Это больше в моем стиле.

С другой стороны, мне также не нравятся традиционные энергии, пытающиеся быть чем-то, чем они не являются.

Недавно я избавился от своих европейских энергетических активов; все мои TotalEnergies (TTE) и две трети моей Shell (SHEL). Я владел ими от нескольких лет до десятилетия. Среди прочих причин мне в первую очередь надоели эти нефтяные компании, пытающиеся быть не нефтяными, с их убыточной зеленой отмывкой. Да, их бизнес по экспорту СПГ привлекателен, тем более сейчас, но я ухожу от французских налогов, удерживаемых у источника, и голландских судов, делающих их бизнес невыполнимым.

Я владел ими от нескольких лет до десятилетия. Среди прочих причин мне в первую очередь надоели эти нефтяные компании, пытающиеся быть не нефтяными, с их убыточной зеленой отмывкой. Да, их бизнес по экспорту СПГ привлекателен, тем более сейчас, но я ухожу от французских налогов, удерживаемых у источника, и голландских судов, делающих их бизнес невыполнимым.

Чтобы частично заполнить этот пробел в отношении международной энергети- ческой деятельности, а также моего недооценивания роста зеленой энергетики, Neste Oyj (OTCPK:NTOIY) (OTCPK:NTOIF) выглядит довольно интересно:

Данные YCharts

Я следил за этой компанией последние несколько лет, но цена никогда не имела для меня большого значения. Теперь это действительно так.

Если вы не знакомы с Neste, это финская нефтеперерабатывающая компания, основанная 74 года назад, в 1948 году. Плохая новость заключается в том, что правительству Финляндии принадлежит около 36%. На несколько процентов выше, если включить квазигосударственные организации. Плохо, но не так плохо, как Equinor (EQNR) и его 67% акций, принадлежащих Норвегии (еще один случай, от которого я отказался).

Плохо, но не так плохо, как Equinor (EQNR) и его 67% акций, принадлежащих Норвегии (еще один случай, от которого я отказался).

Учитывая то, что компания в Европе находится в государственной собственности, неудивительно, что Neste годами поощряли/заставляли становиться более экологичной. Однако, в отличие от европейских конкурентов, Neste сделала разворот намного раньше и сделала это успешно.

Сегодня они являются крупнейшим в мире производителем возобновляемого дизельного топлива, возобновляемого топлива для реактивных двигателей и возобновляемого сырья для полимеров. Они сделаны из отходов и остатков. Их нефтеперерабатывающие заводы находятся в Финляндии, Нидерландах и Сингапуре. Они расширяются в других местах, таких как их недавнее СП с Marathon (MPC) здесь, в Америке. Сеть Neste, насчитывающая почти 1000 заправочных станций, охватывает Финляндию, Эстонию, Латвию и Литву. Они перерабатывают около 10,5 миллионов тонн сырой нефти в год, что приносит больше доходов, но меньше доходов, чем их возобновляемые источники энергии.

Уже 16-й год подряд они включены в рейтинг Global 100 самых устойчивых компаний журнала Corporate Knights 2022. В 2018 году они были № 3, и хотя с тех пор они опустились до 24 в 2022 году, они по-прежнему № 1 среди сверстников. Этот индекс анализирует 6 914 компаний, поэтому 24-е место помещает их в 1% лучших. Они стремятся стать углеродно-нейтральными к 2035 году.

Чтобы было ясно, такие похвалы меня не впечатляют. Как говорится в «Планете людей», документальном фильме Майкла Мура «Хотите верьте, хотите нет», бизнес биомассы и зеленого дизельного топлива, по меньшей мере, противоречив.

Лично я пока не уверен в их экологических преимуществах по сравнению с традиционной энергетикой, но мое мнение не имеет значения. Важно то, что, поскольку Neste считается «зеленой» компанией, она исторически оценивалась как лидер ESG. Я не вижу, чтобы это изменилось в ближайшее время.

Оценка

Как и большинство бывших американских компаний, Neste отчитывается о доходах дважды в год. Это, в сочетании с тем фактом, что их основным бизнесом являются товары, означает, что диаграмма будет повсюду. Вы все еще понимаете:

Это, в сочетании с тем фактом, что их основным бизнесом являются товары, означает, что диаграмма будет повсюду. Вы все еще понимаете:

Данные YCharts

Впервые за многие годы акции Neste торгуются с коэффициентом, в несколько раз более сопоставимым с европейскими индексами и ниже S&P 500. Согласно данным Seeking Alpha, он имеет TTM GAAP P/E 14,9 и форвардный от 24.4. Однако последние оценки, вероятно, неверны, поскольку многое изменилось с ценами на энергоносители.

Да, эти мультипликаторы могут показаться недешевыми для энергетической компании, учитывая то, по какой цене торгуются такие компании, как Exxon Mobil (XOM), Chevron (CVX) и другие, даже после их недавних запусков. Однако для этой экологически чистой энергетической компании вы просто не видели ее с такими множителями уже довольно давно.

Кроме того, в отличие от традиционных энергетических компаний, у Neste очень привлекательная структура капитала. С $1,95 млрд наличными и $2,00 млрд долга чистый долг практически нулевой.

Годовой отчет Neste за 2021 год

Как обычно бывает с акциями в евро, которые отчитываются реже и предъявляют более высокие требования к раскрытию информации, их годовой отчет за 2021 год безумно длинный и состоит из 251 страницы. Вот что они говорят о своей дивидендной политике:

Годовой отчет Neste 20201

Обратите внимание, что 2 акции NTOIY представляют собой 1 акцию (подробнее об этом ниже). Я свинья дивидендов и обычно требую гораздо более высокой доходности для своих запасов энергии. Учитывая, что это проверенная растущая компания, я согласен с выплатой от средней до высокой 2%.

Годовой отчет Neste за 2021 год

Индекс STOXX Nordic является частью индекса STOXX Europe 600. Это для компаний в Дании, Финляндии, Норвегии и Швеции. Вы бы почти удвоили свои деньги через 5 лет с индексом, но получили бы около 300% прибыли от Neste до 31 декабря прошлого года. Как видно из предыдущей диаграммы, прирост Neste практически не связан с многократным расширением.

Последствия войны

Учитывая, что стоимость WTI выражается трехзначным числом, и тот факт, что прошлой ночью мне пришлось заплатить 6,09 доллара за галлон, чтобы заправиться, неудивительно, что XLE (XLE) находится на 5-летнем максимуме. Чего нельзя сказать о Neste, которая вернулась к минимумам весны 2020 года.

Данные YCharts

За исключением Equinor, акции крупных энергетических компаний евро продемонстрировали сдержанную реакцию. Да, большинство из них выросли с начала этого года, но не так, как их американские коллеги.

Слабость Европы, вероятно, связана с тем, что война на пороге, а также с тем, что эти компании больше связаны с российской нефтью. В качестве чисто перерабатывающей операции Neste также закупала некоторое количество нефти в России для своей традиционной переработки сырой нефти. 1 марта они объявили, что «в основном заменили» его другими источниками сырой нефти, такими как Северное море.

Помимо источников, быстро растущие цены на нефть не всегда благоприятны для переработки. Это увеличивает их входную стоимость. Вот почему Phillips 66 (PSX) и Marathon Petroleum никуда не делись в этом году.

Это увеличивает их входную стоимость. Вот почему Phillips 66 (PSX) и Marathon Petroleum никуда не делись в этом году.

Вот почему, кроме этих двоих и Neste, у меня нет никаких других чистых продуктов. Мне также не нравится бум/спад только вверх по течению. Мне больше всего нравятся большие интегрированные, так как две стороны уравновешивают друг друга, как инь и янь. Не ожидайте, что с Neste, но хорошая новость заключается в том, что их продукты из возобновляемых источников уникальны, что делает их менее коррелированными с базовыми ценами на сырьевые товары, чем другие чистые вторичные продукты.

Наконец, точно так же, как мы наблюдали всплеск запасов солнечной энергии с начала войны, возобновляемые источники энергии, такие как то, что производит Neste, являются для Европы еще одним способом уменьшить свою зависимость от российской энергии. Однако, в отличие от акций солнечных батарей, инвесторы еще не осознали, что то же самое относится и к Neste.

NTOIY против NTOIF

В США у вас есть два варианта покупки акций Neste, и между ними есть большие различия:

- NTOIY — это неспонсируемые ADR, торгуемые на внебиржевом рынке.

Компания не имеет к этому никакого отношения, и поэтому банк-кастодиан, выпускающий их, может взимать любые комиссии ADR, которые они хотят. Большая часть объема торгов в США приходится на этот тикер. Обратите внимание, что 2 акции NTOIY = 1 акция NTOIF.

Компания не имеет к этому никакого отношения, и поэтому банк-кастодиан, выпускающий их, может взимать любые комиссии ADR, которые они хотят. Большая часть объема торгов в США приходится на этот тикер. Обратите внимание, что 2 акции NTOIY = 1 акция NTOIF. - NTOIF похож на покупку Neste на бирже Nasdaq в Хельсинки. Этот был примерно до NTOIY. Там он торгуется в евро, и ваша покупка здесь будет рассчитана в долларах США, поэтому убедитесь, что вы сделали математику, прежде чем размещать свою ставку. Преимущество в том, что нет комиссии ADR. Минус в том, что почти нет ликвидности. На самом деле, когда я купил на прошлой неделе, моя покупка представляла собой более чем 1-дневный средний объем торгов.

Даже после учета соотношения 2 к 1 между ними обычно существует разница в цене. Воспользуйтесь этой ссылкой, чтобы узнать, чем торгует Neste на своем внутреннем рынке. Цена, указанная по этой ссылке, будет в евро, поэтому вам нужно будет конвертировать в доллары США, чтобы узнать справедливую цену для NTOIF. Для NTOIY разделите на 2.

Для NTOIY разделите на 2.

Я начал покупать NTOIY около двух недель назад по 16,90 доллара, что было минимальной ценой. Теперь это до 19 долларов с мелочью. Я тоже купил НТОИФ. Почему? Поскольку я не смог получить ответ о точных сборах ADR, и поскольку для меня это инвестиция «купи и забудь», которую я могу держать десять лет или дольше, эти сборы могут складываться. Если кто-то из вас владеет NTOIY и может сообщить, какова комиссия, поделитесь, пожалуйста, в комментариях. То же самое и с любым финским подоходным налогом, что является еще одним неясным вопросом.

Конечно, не такой большой потенциал роста, как у Лукойла, но определенно гораздо менее рискованный способ игры.

Эта статья была написана

Майклом Доленом

4,75 тыс. подписчиков

Я предпочитаю покупать долгосрочные победители, когда у них есть краткосрочные проблемы. Вы можете называть их падающими ножами, я называю их продажными. Большую часть того, что я покупаю, я покупаю с намерением никогда не продавать или, по крайней мере, держать у себя несколько лет. С долгосрочным и очень долгосрочным горизонтом волатильность меня не слишком беспокоит. Я инвестирую уже более 20 лет, пережив 3 крупных пузыря (дотком, GFC и нынешний). Я накопил 500 долларов, минимальный депозит, необходимый для открытия брокерского счета UTMA, в средней школе. Я убедил своего дедушку подписать счет, несмотря на то, что ни он, ни кто-либо другой в моей семье не владел акциями или какими-либо другими инвестициями (кроме компакт-дисков). Сколько себя помню, инвестирование было моим главным интересом. В то время как одноклассники могут читать Гарри Поттера, я занимался анализом безопасности и тому подобным. Хотя я вырос, пытаясь подражать стилю Баффета, я превратился в образ мышления Мангера. Сегодня, вероятно, Мохниш Пабраи лучше всего отражал бы мою философию поддержки недооцененных активов, но не полного игнорирования возможностей роста поколений. Всю свою жизнь я работал не по найму, а последние несколько лет инвестировал полный рабочий день. До этого в течение 6 лет я занимался онлайн-бизнесом в сфере кредитных карт.

С долгосрочным и очень долгосрочным горизонтом волатильность меня не слишком беспокоит. Я инвестирую уже более 20 лет, пережив 3 крупных пузыря (дотком, GFC и нынешний). Я накопил 500 долларов, минимальный депозит, необходимый для открытия брокерского счета UTMA, в средней школе. Я убедил своего дедушку подписать счет, несмотря на то, что ни он, ни кто-либо другой в моей семье не владел акциями или какими-либо другими инвестициями (кроме компакт-дисков). Сколько себя помню, инвестирование было моим главным интересом. В то время как одноклассники могут читать Гарри Поттера, я занимался анализом безопасности и тому подобным. Хотя я вырос, пытаясь подражать стилю Баффета, я превратился в образ мышления Мангера. Сегодня, вероятно, Мохниш Пабраи лучше всего отражал бы мою философию поддержки недооцененных активов, но не полного игнорирования возможностей роста поколений. Всю свою жизнь я работал не по найму, а последние несколько лет инвестировал полный рабочий день. До этого в течение 6 лет я занимался онлайн-бизнесом в сфере кредитных карт. Я начал его в том же месяце, когда Bear Stearns разорился, и, несмотря на неудачное время и тот факт, что все мои клиенты (банки) были в беде, я поддерживал прибыльность каждый квартал и никогда не брал никаких внешних инвестиций или займов. В конце концов я продал его публичной интернет-компании. Когда я управлял этим бизнесом, денежный поток, поступающий от него, дал мне возможность делать высокорисковые и высокодоходные инвестиции в частные биотехнологические компании. Два стали достоянием общественности. Науки о жизни — мой большой интерес/хобби, но из-за того, что они развиваются так быстро и требуют огромной непрерывной должной осмотрительности, сейчас я занимаюсь ими только на периферии своего портфолио. Хотя подавляющее большинство того, что я покупаю, может показаться скучным, я инвестирую в некоторые очень спекулятивные акции. Наконец, хотя я в основном согласен с тем, что обычно вы теряете больше денег, готовясь к краху, чем во время реального краха, я предпочитаю держать под рукой здоровую сумму денег для тех возможностей, когда все остальные паникуют.

Я начал его в том же месяце, когда Bear Stearns разорился, и, несмотря на неудачное время и тот факт, что все мои клиенты (банки) были в беде, я поддерживал прибыльность каждый квартал и никогда не брал никаких внешних инвестиций или займов. В конце концов я продал его публичной интернет-компании. Когда я управлял этим бизнесом, денежный поток, поступающий от него, дал мне возможность делать высокорисковые и высокодоходные инвестиции в частные биотехнологические компании. Два стали достоянием общественности. Науки о жизни — мой большой интерес/хобби, но из-за того, что они развиваются так быстро и требуют огромной непрерывной должной осмотрительности, сейчас я занимаюсь ими только на периферии своего портфолио. Хотя подавляющее большинство того, что я покупаю, может показаться скучным, я инвестирую в некоторые очень спекулятивные акции. Наконец, хотя я в основном согласен с тем, что обычно вы теряете больше денег, готовясь к краху, чем во время реального краха, я предпочитаю держать под рукой здоровую сумму денег для тех возможностей, когда все остальные паникуют. Для этих средств я предпочитаю муни и фактически делаю ставки на длительную продолжительность уже почти десять лет. Вопреки распространенному в последнее десятилетие мышлению, слишком много долга, чтобы поддерживать более высокие ставки в течение сколько-нибудь значимого промежутка времени. Я сижу на Seeking Alpha не менее десяти лет, но не писал здесь до 2020 года из-за скуки во время ковида. Еще больше, чем парковка, я презираю платить за инвестиционные исследования. Таким образом, я буду писать здесь только об одной статье каждые 30 дней, что является минимумом, необходимым для поддержания доступа к SA Premium. Я скорее перережу себе вены, чем буду брать с вас плату за мой контент, так что вы не увидите от меня рыночных услуг. Выросла в Мичигане, живет в Манхэттен-Бич, Калифорния.

Для этих средств я предпочитаю муни и фактически делаю ставки на длительную продолжительность уже почти десять лет. Вопреки распространенному в последнее десятилетие мышлению, слишком много долга, чтобы поддерживать более высокие ставки в течение сколько-нибудь значимого промежутка времени. Я сижу на Seeking Alpha не менее десяти лет, но не писал здесь до 2020 года из-за скуки во время ковида. Еще больше, чем парковка, я презираю платить за инвестиционные исследования. Таким образом, я буду писать здесь только об одной статье каждые 30 дней, что является минимумом, необходимым для поддержания доступа к SA Premium. Я скорее перережу себе вены, чем буду брать с вас плату за мой контент, так что вы не увидите от меня рыночных услуг. Выросла в Мичигане, живет в Манхэттен-Бич, Калифорния.

Раскрытие информации: У меня/нас есть выгодная длинная позиция по акциям NTOIY, NTOIF, SHEL, MPC, XOM, CVX, PSX, ENPH посредством владения акциями, опционов или других деривативов. Я написал эту статью сам, и она выражает мое собственное мнение. Я не получаю за это компенсацию (кроме Seeking Alpha). У меня нет деловых отношений ни с одной компанией, акции которой упоминаются в этой статье.

Я не получаю за это компенсацию (кроме Seeking Alpha). У меня нет деловых отношений ни с одной компанией, акции которой упоминаются в этой статье.

Дополнительная информация: Я не финансовый консультант. Эта статья является общей информацией и предназначена только для развлекательных целей. Это не должно быть неправильно истолковано как инвестиционный совет. Пожалуйста, проявите должную осмотрительность в отношении любых акций, прямо или косвенно упомянутых в этой статье. Вам также следует обратиться за советом к финансовому консультанту, прежде чем принимать какие-либо инвестиционные решения.

Комментарии (19)Рекомендуется для вас

Чтобы этого не произошло в будущем, включите Javascript и файлы cookie в своем браузере.

Часто ли это происходит с вами? Пожалуйста, сообщите об этом на нашем форуме обратной связи.

Если у вас включен блокировщик рекламы, вам может быть заблокировано продолжение. Пожалуйста, отключите блокировщик рекламы и обновите страницу.

Пожалуйста, отключите блокировщик рекламы и обновите страницу.

ОАО “ЛУКОЙЛ” | Encyclopedia.com

Стретенский бульвар, 11

101000 Москва

Россия

Телефон: +7-095-927-4444

Факс: +7-095-928-9841

Веб-сайт: http://www.lukoil.com

Акционерное общество

Зарегистрировано: 1991

Сотрудники: 120 000

Продажи: 9,75 млрд долларов (1999 г.)

Фондовые биржи: OTC

Тикер: ЛУКОЙ

NAIC: 324110 Нефтеперерабатывающие заводы; 211111 Добыча сырой нефти и природного газа

ОАО «ЛУКОЙЛ» — одно из самых успешных предприятий России в борьбе с капитализмом после распада Советского Союза в 1991. Интегрированная нефтяная компания, участвующая от стадии разведки до газовой заправки, ЛУКОЙЛ была создана, когда нефтегазовая отрасль была выбрана в качестве первой попытки приватизации в России. Государственные западно-сибирские компании «Лангепаснефтегаз», «Урайнефтегаз» и «Когалымнефтегаз» были объединены в «ЛУКОЙЛ», а инициалы этих трех объединены в название новой компании-гиганта. ЛУКОЙЛ, хотя и не самая крупная из новых частных нефтяных компаний России, несомненно, является самой передовой, привлекающей иностранных инвесторов и партнерства и торгующейся на Нью-Йоркской фондовой бирже. Запасы нефти и газа в России значительны, а Восточная Сибирь считается последней большой неисследованной территорией в мире, которая может значительно увеличить богатство страны. ЛУКОЙЛ, производящий около 24% нефти в России, также работает в 25 других странах. Он присутствует в Соединенных Штатах благодаря покупке заправочных станций Getty.

ЛУКОЙЛ, хотя и не самая крупная из новых частных нефтяных компаний России, несомненно, является самой передовой, привлекающей иностранных инвесторов и партнерства и торгующейся на Нью-Йоркской фондовой бирже. Запасы нефти и газа в России значительны, а Восточная Сибирь считается последней большой неисследованной территорией в мире, которая может значительно увеличить богатство страны. ЛУКОЙЛ, производящий около 24% нефти в России, также работает в 25 других странах. Он присутствует в Соединенных Штатах благодаря покупке заправочных станций Getty.

Распад Советского Союза и создание ЛУКОЙЛа: 1991

В течение многих лет Советский Союз добывал нефти больше, чем любая другая страна в мире, даже больше, чем Саудовская Аравия или США. Однако его огромные богатства были по существу растрачены, использованы для поддержки неэффективной милитаризованной экономики и обогащения министров советского правительства. С крахом коммунизма и распадом Советского Союза контроль над нефтяными месторождениями, трубопроводами и нефтеперерабатывающими заводами стал вопросом жизненной важности как для России, так и для советских республик, которые быстро вырвались на свободу и стремились эксплуатировать свои собственные природные ресурсы. Добыча сырой нефти в России неуклонно падала по мере того, как Советский Союз приходил в упадок, в значительной степени из-за отсутствия государственных инвестиций, что привело к гниению наземного оборудования, и общему краху советской плановой экономики. При советской власти российская нефтяная промышленность была разделена между 33 «объединениями», многие из которых были крупными предприятиями, но по сути функционировали как вотчины. На основании 19По данным 91, 16 российских ассоциаций вошли бы в число 30 крупнейших нефтяных компаний мира.

Добыча сырой нефти в России неуклонно падала по мере того, как Советский Союз приходил в упадок, в значительной степени из-за отсутствия государственных инвестиций, что привело к гниению наземного оборудования, и общему краху советской плановой экономики. При советской власти российская нефтяная промышленность была разделена между 33 «объединениями», многие из которых были крупными предприятиями, но по сути функционировали как вотчины. На основании 19По данным 91, 16 российских ассоциаций вошли бы в число 30 крупнейших нефтяных компаний мира.

Попытки приватизировать нефтегазовую промышленность начались вскоре после падения коммунистического правления. К концу 1991 года из старых нефтяных объединений сформировались четыре крупных холдинга, наиболее стратегически выгодное из которых занимал ЛУКОЙЛ во главе с Вагитом Алекперовым. Сын нефтяника, Алекперов вырос в нефтяном городке Баку (ныне часть независимого Азербайджана), где нажили состояния многие жители Запада, в том числе братья Нобель, более известные сегодня тем, что Альфред Нобель ежегодно удостаивает премии мира. наука и литература, носящие его имя; и Маркус Самуэль, основавший Shell Oil. После изучения инженерного дела в нефтехимическом институте Алекперов пошел работать в зарождающуюся нефтяную промышленность Западной Сибири, где нефть была впервые обнаружена в 1964. В 1983 году он стал директором по добыче нефти в городе Когалыме (его нефтяное объединение «Когалымнефтегаз» впоследствии станет стержнем ЛУКОЙЛа), который располагался на одном из самых богатых месторождений России, но добывал всего несколько миллионов баррелей сырой нефти. ежегодно. К 1990 году объединение под руководством Алекперова будет производить 240 миллионов баррелей в год. В том же году, в возрасте 40 лет, Алекперова вызовут в Москву и назначат заместителем министра нефтедобычи, в то время, когда не только советская нефтяная промышленность разваливалась, но и вся советская система управления находилась на грани краха. крах.

наука и литература, носящие его имя; и Маркус Самуэль, основавший Shell Oil. После изучения инженерного дела в нефтехимическом институте Алекперов пошел работать в зарождающуюся нефтяную промышленность Западной Сибири, где нефть была впервые обнаружена в 1964. В 1983 году он стал директором по добыче нефти в городе Когалыме (его нефтяное объединение «Когалымнефтегаз» впоследствии станет стержнем ЛУКОЙЛа), который располагался на одном из самых богатых месторождений России, но добывал всего несколько миллионов баррелей сырой нефти. ежегодно. К 1990 году объединение под руководством Алекперова будет производить 240 миллионов баррелей в год. В том же году, в возрасте 40 лет, Алекперова вызовут в Москву и назначат заместителем министра нефтедобычи, в то время, когда не только советская нефтяная промышленность разваливалась, но и вся советская система управления находилась на грани краха. крах.

Алекперов быстро понял, что его ждет в будущем. Он начал встречаться с руководителями западных нефтяных компаний, чтобы обсудить с ними вопрос создания интегрированной нефтяной компании, и в процессе этого многое узнал о работе частного предприятия. Алекперов попросил British Petroleum (BP) создать стратегическое партнерство, но ему отказали руководители, которые не могли понять возможность приватизации ценных советских нефтяных активов.

Алекперов попросил British Petroleum (BP) создать стратегическое партнерство, но ему отказали руководители, которые не могли понять возможность приватизации ценных советских нефтяных активов.

В Москве сторонники жесткой линии коммунистов восприняли прозорливость Алекперова как угрозу, и они никак не отнеслись к его предложению о разделе нефтяной отрасли между дюжиной интегрированных компаний. Находясь на грани увольнения, он был бенефициаром неудавшейся попытки государственного переворота сторонников жесткой линии, в том числе его босса, главы министерства нефти. Когда заговорщикам помешали, а президент СССР Михаил Горбачев остался у власти, Алекперов стал исполняющим обязанности министра нефти. Поскольку советская структура продолжала распадаться, он смог определить будущее направление нефтяной промышленности. По указу президента России Бориса Ельцина Алекперов учредил «ЛУКОЙЛ» для собственного контроля, приобретя одни из лучших в России объектов недвижимости и самых талантливых инженеров, а во главе других нефтяных компаний поставил лояльных подчиненных из министерства.

Однако переход к капитализму в России не обошелся без осложнений. Нефтяные объекты, которые в течение многих лет в основном управлялись сами по себе, теперь сопротивлялись объединению в новые интегрированные компании. Самарский НПЗ, например, заключил собственную экспортную сделку с бельгийской компанией, которая была связана с русским бандитом. Почему-то казалось, что доходы от экспорта так и не вернулись в Россию. Когда одна из интегрированных нефтяных компаний, ЮКОС, попыталась установить контроль над нефтеперерабатывающим заводом, ее назначенный генеральный директор был убит возле своего дома. Спустя три месяца глава бельгийской компании был тяжело ранен, когда его «Мерседес» попал в засаду на улицах Москвы, а впоследствии был убит еще один руководитель компании. Благодаря этому ЮКОС смог приступить к включению Самарского НПЗ в свою деятельность.

Первая российская компания, разместившая акции: 1994

Всего образовано десять крупных интегрированных российских нефтяных компаний. В 1994 году ЛУКОЙЛ первым начал размещать акции на новой Российской торговой системе, при этом российское правительство временно контролировало треть компании и сохраняло за собой долгосрочную долю в 5 процентов. Поскольку российское законодательство не требовало раскрытия информации, было неизвестно, какой долей в компании владеет Алекперов, но не было никаких сомнений в том, что он контролировал голосование и твердой рукой руководил делами «ЛУКОЙЛа».

В 1994 году ЛУКОЙЛ первым начал размещать акции на новой Российской торговой системе, при этом российское правительство временно контролировало треть компании и сохраняло за собой долгосрочную долю в 5 процентов. Поскольку российское законодательство не требовало раскрытия информации, было неизвестно, какой долей в компании владеет Алекперов, но не было никаких сомнений в том, что он контролировал голосование и твердой рукой руководил делами «ЛУКОЙЛа».

Алекперов начал решать проблемы, с которыми столкнулся ЛУКОЙЛ, трансформировавшийся в корпорацию западного образца. Во-первых, необходимо было увеличить производство. Из-за ветхого оборудования советских времен добыча упала на 15 процентов в 1993 году и, как ожидается, упадет еще на 5 процентов в 1994 году. Для финансирования закупки оборудования для возобновления работы скважин ЛУКОЙЛ подписал соглашение о продаже 70 000 баррелей нефти. нефти в день для Chevron, а затем пообещал выручку для гарантии кредита в размере 700 миллионов долларов от японского торгового дома Mitsui. Для дальнейшего увеличения добычи ЛУКОЙЛ также начал скупать более мелкие российские нефтяные компании.

Для дальнейшего увеличения добычи ЛУКОЙЛ также начал скупать более мелкие российские нефтяные компании.

ЛУКОЙЛ также должен был повысить эффективность и поддерживать денежный поток. Слишком много клиентов «ЛУКОЙЛа», таких как российские колхозы, подчинялись государству и просто не платили по счетам. Финансовая компания «Лукойл» была создана для борьбы с кризисом неплатежей, который вынуждал компанию сокращать производство и отправлять работников в принудительные отпуска. Новая компания возьмет на себя контроль над движением товаров и денежных средств внутри ЛУКОЙЛа. Также начались переговоры с правительством о взаимном списании долгов.

Отношения ЛУКОЙЛа с российским правительством, благодаря своим огромным размерам, а также тесным связям с министерством нефти, давали ему явное преимущество перед конкурирующими российскими нефтяными компаниями. В некоторых случаях ЛУКОЙЛ выступал в качестве проконсула правительства или правительство выступало в роли агента нефтяной компании. После того, как консорциум нефтяных компаний под руководством BP в течение трех лет добивался заключения сделки с Азербайджаном по разработке нефтяных месторождений в Каспийском море, несмотря на гражданскую войну и государственный переворот, Россия начала оказывать давление на Азербайджан, чтобы тот включил в сделку ЛУКОЙЛ. Сначала министр энергетики России предложил передать ЛУКОЙЛу 20-процентную долю в консорциуме, а через несколько месяцев российское правительство направило в посольство Великобритании официальную ноту с претензией на запасы нефти. Наконец, Алекперов прилетел, чтобы закрыть сделку, потребовав 10-процентную долю проекта без акционерного капитала, на что в конечном итоге согласилось правительство Азербайджана в интересах улучшения отношений с Москвой. Для многих наблюдателей это было скорее вопросом получения нефтяной дани от бывшего вассала, чем переговоров о коммерческой сделке.

После того, как консорциум нефтяных компаний под руководством BP в течение трех лет добивался заключения сделки с Азербайджаном по разработке нефтяных месторождений в Каспийском море, несмотря на гражданскую войну и государственный переворот, Россия начала оказывать давление на Азербайджан, чтобы тот включил в сделку ЛУКОЙЛ. Сначала министр энергетики России предложил передать ЛУКОЙЛу 20-процентную долю в консорциуме, а через несколько месяцев российское правительство направило в посольство Великобритании официальную ноту с претензией на запасы нефти. Наконец, Алекперов прилетел, чтобы закрыть сделку, потребовав 10-процентную долю проекта без акционерного капитала, на что в конечном итоге согласилось правительство Азербайджана в интересах улучшения отношений с Москвой. Для многих наблюдателей это было скорее вопросом получения нефтяной дани от бывшего вассала, чем переговоров о коммерческой сделке.

«ЛУКОЙЛ» подвергся негативным отзывам в прессе в первые дни своего существования, когда в федеральном суде США против него был подан иск на 660 миллионов долларов от техасского подразделения Франкенбургской компании из Лихтенштейна. Лукойл обвиняли в сговоре, мошенничестве и отмывании денег. В 1991 году Франкенбург был нанят Когалымнефтегазом для ремонта заброшенных скважин, но через год бросил работу, так как за нее не заплатили. В иске утверждалось, что неуплата была просто способом вытеснить Франкенбурга, чтобы затем работу можно было переключить на новую нефтесервисную компанию, созданную на Британских Виргинских островах Алекперовым и другими руководителями ЛУКОЙЛа при содействии бывших сотрудников Франкенбурга. Тот факт, что один из предполагаемых заговорщиков был американцем, был использован как повод для обращения в суды США. ЛУКОЙЛ горячо отрицал обвинения, и Франкенбург в конце концов решил отказаться от иска, но, по крайней мере, это дело познакомило нефтяную компанию с дальнейшими сложностями системы свободного предпринимательства. Такое смущение не помогло в то время, когда ЛУКОЙЛ пытался дистанцироваться от имиджа российской коррупции, чтобы привлечь иностранных инвесторов.

Лукойл обвиняли в сговоре, мошенничестве и отмывании денег. В 1991 году Франкенбург был нанят Когалымнефтегазом для ремонта заброшенных скважин, но через год бросил работу, так как за нее не заплатили. В иске утверждалось, что неуплата была просто способом вытеснить Франкенбурга, чтобы затем работу можно было переключить на новую нефтесервисную компанию, созданную на Британских Виргинских островах Алекперовым и другими руководителями ЛУКОЙЛа при содействии бывших сотрудников Франкенбурга. Тот факт, что один из предполагаемых заговорщиков был американцем, был использован как повод для обращения в суды США. ЛУКОЙЛ горячо отрицал обвинения, и Франкенбург в конце концов решил отказаться от иска, но, по крайней мере, это дело познакомило нефтяную компанию с дальнейшими сложностями системы свободного предпринимательства. Такое смущение не помогло в то время, когда ЛУКОЙЛ пытался дистанцироваться от имиджа российской коррупции, чтобы привлечь иностранных инвесторов.

Перспективы компании:

ЛУКОЙЛ — первая российская интегрированная нефтяная компания, работающая по принципу «от скважины до АЗС».

В 1995 году ЛУКОЙЛ разместил облигации, которые конвертировались в акции компании и позволили торговать на западных финансовых рынках, но энтузиазм был встречен с меньшим, чем ожидалось. Тем не менее, Atlantic Richfield Co. (ARCO) охотно приобрела облигации на 250 миллионов долларов, что дало ей 5,7% акций компании и стало крупнейшей иностранной инвестицией в России. Кроме того, это был первый случай, когда иностранная нефтяная компания приобрела акции крупной российской нефтяной компании. Отношения имели смысл для обеих сторон. ЛУКОЙЛ получит денежные средства на модернизацию мощностей, а также доступ ко многим

необходимые технические и управленческие знания. АРКО, сильно зависящее от сокращающихся запасов Аляски, получит доступ к новым запасам и уже имеет опыт работы в условиях, подобных сибирским. Несколько месяцев спустя АРКО увеличила свою долю в ЛУКОЙЛе и подписала соглашение сроком на 18 лет о выделении 5 миллиардов долларов на совместную разработку проектов в России.

Попытка выйти на рынок бензина в США: 1997

К 1997 году, когда приватизация нефтяной промышленности была далека от завершения, ЛУКОЙЛ считался беспрецедентно успешным в России. При рыночной капитализации в $9 млрд планировалось выпустить десять миллионов новых привилегированных акций компании. Российское правительство, нуждающееся в наличных деньгах, также решило продать 15 процентов своей собственности. Несмотря на то, что компания объявила о сильных финансовых результатах за 1996 год, ЛУКОЙЛ все еще нуждался в приведении своей бухгалтерской отчетности в соответствие с международными стандартами, чтобы привлечь дополнительные иностранные инвестиции. Тем временем он продолжал преследовать свои амбициозные цели. Заправочные станции ЛУКОЙЛа не только распространились по России, заменив припаркованные на обочине автоцистерны, где традиционно заправлялись автомобилисты, они стали появляться в бывших советских республиках и других странах Восточной Европы. 19 июля97 ЛУКОЙЛ предпринял попытку выйти на рынок бензина в США, объединившись с Nexus Fuels из Ирвинга, Калифорния, для создания 5000 заправочных центров рядом с торговыми точками нескольких сетей супермаркетов, которые рассматривали этот шаг как способ вернуть себе часть потерянных доходов. нефтяным компаниям, которые расширили свои магазины на территории. Однако сделка сорвалась, когда, по данным Nexus, ЛУКОЙЛ не предоставил необходимые денежные средства.

нефтяным компаниям, которые расширили свои магазины на территории. Однако сделка сорвалась, когда, по данным Nexus, ЛУКОЙЛ не предоставил необходимые денежные средства.

Российская нефтяная промышленность впервые испытала вкус мании к слияниям в 19В 98 году АО «Юкоа» и АО «Сибнефть» объединились в АО «Юкси», мгновенно став третьим по величине частным производителем нефти в мире. Затем распространились слухи о том, что Лукойл объединится с АО Сиданко, возможный шаг, который инвесторы поставили под сомнение, снизив цену акций ЛУКОЙЛа более чем на 10 процентов. Несмотря на одержимость русских размерами, Юкси мало что могла предложить. По сути, две компании, испытывающие нехватку денежных средств, плохо управляемые, были объединены. В конце концов, ЛУКОЙЛ остался бы выбором инвесторов, даже если бы он оставался несколько меньшим, чем Юкси.

Падение цен на нефть в 1998 году нанесло ущерб российской нефтяной промышленности, а экономика страны погрузилась в кризис, затмивший дальнейшие разговоры о мегаслияниях. Ряд иностранных нефтяных компаний, на которых также отрицательно сказались низкие цены на нефть, ушли из России, предпочитая вместо этого инвестировать в Западную Африку и Ближний Восток, где работа обходится дешевле. Компании также опасались, что Россия и ее нестабильное правительство могут создать государственную нефтяную компанию и, возможно, изменить курс на приватизацию отрасли. Более того, российские налоги были обременительны и основывались на доходах, а не на прибыли.

Ряд иностранных нефтяных компаний, на которых также отрицательно сказались низкие цены на нефть, ушли из России, предпочитая вместо этого инвестировать в Западную Африку и Ближний Восток, где работа обходится дешевле. Компании также опасались, что Россия и ее нестабильное правительство могут создать государственную нефтяную компанию и, возможно, изменить курс на приватизацию отрасли. Более того, российские налоги были обременительны и основывались на доходах, а не на прибыли.

Тем не менее, ЛУКОЙЛ был достаточно силен, чтобы продолжать. В 1998 году она объединилась с Conoco для разработки запасов нефти и природного газа на северных территориях России. Она также присоединилась к консорциуму нефтяных компаний, включая Texaco и Exxon, для бурения в районе Тимано-Печоры, нефтяного шельфа, который, по прогнозам, может содержать несколько миллиардов баррелей нефти. «Лукойл» приобрел российскую геологоразведочную компанию, владевшую лицензиями на бурение на некоторых из лучших участков в Тимано-Печоре, а также приобрел еще одну компанию в регионе «Комитек» с доказанными запасами в 1,36 млрд баррелей.

После того, как годовая выручка упала с 9 миллиардов долларов в 1997 году до менее 4 миллиардов долларов в 1998 году, цены на нефть снова начали расти, так что в 1999 году ЛУКОЙЛ заработал рекордные 9,75 миллиарда долларов. Он продолжил свою внешнюю экспансию, модернизируя отечественные мощности и открывая зарубежные нефтеперерабатывающие мощности. ЛУКОЙЛ еще раз задумался о выходе на рынок бензина в США в 2000 году, когда он согласился приобрести сеть из 1300 заправочных станций у Petty Petroleum за 71 миллион долларов. Компания также столкнулась с обвинениями внутри страны в том, что она и другие крупные российские нефтяные компании использовали офшорные фирмы и торговые схемы, чтобы избежать уплаты налогов, которые, по оценкам, составили около 9 долларов США.миллиарда в год. ЛУКОЙЛ утверждал, что все его налоги были уплачены, но также предупредил Москву, что любое ужесточение правил помешает компании продолжать модернизацию своего устаревшего производственного оборудования и вскоре приведет к падению добычи нефти, что окажет пагубное влияние на экономику. Однако при стремительном росте мировых цен на нефть такие прогнозы о гибели ЛУКОЙЛа не имели большого значения.

Однако при стремительном росте мировых цен на нефть такие прогнозы о гибели ЛУКОЙЛа не имели большого значения.

Экономический климат в России также улучшался. В 2000 году экономика страны выросла впервые после распада Советского Союза. С запасами нефти, которые, возможно, превышают 100 миллиардов баррелей, территория России выглядела даже более многообещающе, чем от пяти до 16 миллиардов баррелей, которые можно было реализовать в Арктическом национальном заповеднике дикой природы на Аляске, который президент Джордж Буш дал понять, что он позволит его использовать. Российские официальные лица устроили роуд-шоу, чтобы убедить американские нефтяные компании начать бурение в России, которое, по их мнению, будет быстрее и даст гораздо больше нефти, чем Убежище. Учитывая прогнозы, указывающие на то, что в течение следующих 20 лет мир продолжит увеличивать потребление нефти, любые поставки сырой нефти, не контролируемые ОПЕК (Организацией стран-экспортеров нефти), должны рассматриваться как заманчивый приз.

Ключевые даты:

- 1991:

- ЛУКОЙЛ образован после распада Советского Союза путем объединения западносибирских компаний Лангепаснефтегаз, Урайнефтегаз и Когалымнефтегаз.

- 1994:

- ЛУКОЙЛ стал первой российской компанией, предлагающей акции.

- 1995:

- Предложение конвертируемых облигаций приводит к листингу на Нью-Йоркской фондовой бирже.

- 1998:

- ЛУКОЙЛ заключает договор с Conoco на бурение на северных территориях России.

- 2000:

- ЛУКОЙЛ приобретает американские заправочные станции Getty.

ЛУКОЙЛ, опираясь на огромный потенциал российских нефтяных запасов, в 2001 году, казалось, был готов вступить в ряды крупнейших мировых нефтяных компаний, так называемых семи сестер. Чтобы меньше зависеть от колебаний цен на сырую нефть, ЛУКОЙЛ широко инвестировал в перерабатывающие предприятия в Европе и США. Помимо расширения перерабатывающих мощностей в Европе, ЛУКОЙЛ надеялся купить газового ритейлера, такого как австрийская Avanti. В Соединенных Штатах компания надеялась приобрести нефтеперерабатывающий завод на восточном побережье для снабжения своей сети заправочных станций Getty. Пока российское правительство и экономика оставались относительно стабильными,

не было оснований полагать, что ЛУКОЙЛ не сможет найти достаточное количество западных партнеров, которые помогли бы ему продолжать свой рост.

В Соединенных Штатах компания надеялась приобрести нефтеперерабатывающий завод на восточном побережье для снабжения своей сети заправочных станций Getty. Пока российское правительство и экономика оставались относительно стабильными,

не было оснований полагать, что ЛУКОЙЛ не сможет найти достаточное количество западных партнеров, которые помогли бы ему продолжать свой рост.

Основные подразделения

Переработка; Запасы; Маркетинг; Транспорт.

Основные конкуренты

Exxon Mobil Corporation; Роял Датч/Шелл Груп; BP Amoco p.l.c.; Тотал Фина Эльф С.А.; Тексако Инк .; Корпорация Шеврон; Коноко Инк .; Repsol YPF, S.A.; Петролеос де Венесуэла С.А.; Petroleo Brasileiro S.A. – Petrobras; Петролеос Мексиканос; Норск Гидро АСА; CITGO Petroleum Corporation; Корпорация Ультрамар Даймонд Шемрок; Оксидентал Петролеум Корпорейшн; Суноко, Инк.; Корпорация Амерада Хесс; 7-Eleven, Inc.; Кох Индастриз, Инк.; Корпорация Керр-МакГи; Татнефть; ЮКОС.

Дополнительная литература

Бжезински, Мэтью, «Российские нефтяные слияния рискуют привести к неэффективности в больших масштабах», Wall Street Journal , 26 января 1998 г. , с. А15.

, с. А15.

Фризен, Джордж, «Возвращение к иностранной игре», Oil & Gas Investor , ноябрь 1994 г., с. 36.

Иванович, Дэвид, «Houston Oil Firm обвиняет российского клиента в мошенничестве», Houston Chronicle , 8 февраля 1994 г., с. 3.

Хартуков, Евгений М., «Незавершенная приватизация смешивает собственность нефтяной промышленности России», Oil & Gas Journal , 18 августа 1997 г., стр. 36–40.

Хлебников, Пол, «У семи сестер есть младший брат», Forbes , 22 января 1996 г., с. 70.

Нотт, Дэвид, «Большая проблема: реформа нефтяной промышленности России», Oil & Gas Journal , 8 августа 1994 г., с. 32.

——, «Пристальный взгляд на Лукойл», Oil & Gas Journal , 20 июня 1994 г., с. 24.

«Лукойл: Вагит Рокфеллер», Economist , 16 июля 1994, с. 57.

«Российская нефть: фонтан подо льдом», The Economist , 10 декабря 1994 г., с. 64.

«Россия готовит продажи нефтяным компаниям», январь 1994 г.

Компания не имеет к этому никакого отношения, и поэтому банк-кастодиан, выпускающий их, может взимать любые комиссии ADR, которые они хотят. Большая часть объема торгов в США приходится на этот тикер. Обратите внимание, что 2 акции NTOIY = 1 акция NTOIF.

Компания не имеет к этому никакого отношения, и поэтому банк-кастодиан, выпускающий их, может взимать любые комиссии ADR, которые они хотят. Большая часть объема торгов в США приходится на этот тикер. Обратите внимание, что 2 акции NTOIY = 1 акция NTOIF.